芒果超媒(300413)公司深度报告

2019年03月07日http://www.

cgws.

com请参考最后一页评级说明及重要声明投资评级:推荐(首次)报告日期:2019年03月07日目前股价40.

67总市值(亿元)402.

64流通市值(亿元)83.

65总股本(万股)99,002流通股本(万股)20,56812个月最高/最低45.

76/0.

00分析师:杨晓峰S1070518090002021-31829781yangxiaofeng@cgws.

com分析师:张正威S10705181200020755-83554449zhangzhengwei@cgws.

com分析师:何思霖S10705180700010755-83515591hesilin@cgws.

com数据来源:贝格数据芒果超媒:怎么看估值空间不只是芒果TV,还有湖南卫视网端变现——芒果超媒(300413)公司深度报告2018E2019E2020E营业收入9577.

8711451.

3013592.

70(+/-%)221.

00%19.

56%18.

70%净利润893.

451380.

391652.

02(+/-%)1131.

71%54.

50%19.

68%摊薄EPS0.

901.

391.

67PE46.

3229.

9825.

05资料来源:长城证券研究所一、芒果TV:增加湖南广电内容创新空间,长期看自制综艺的孵化自制综艺的软广测算方法:芒果TV自制综艺的广告位一般分为"冠名"、"首席合作伙伴"、"合作伙伴"以及"指定产品".

一般计划每个广告位的数量为1/1/2/3,但实际中较好的综艺能招到的广告位数量分别1/1/2/2.

2019年芒果TV新综艺《女儿们的恋爱》已脱颖而出.

硬广收入测算:贴片广告+信息流广告.

由于视频贴片广告一般总时长为60~80秒,因而是可以看成是多个15s贴片广告构成;信息流广告,对接的是腾讯广点通联盟(不需要向腾讯分成),按CPC计价,根据草根调研,其价格约为0.

4元/点击,点击率约1%~5%之间.

会员收入测算:2018年底,芒果TV付费会员数为1075万人,根据我们的预测模型,2019年上半年付费率约为8.

9%,下半年约为10.

2%,2019全年付费率为9.

6%,2019年芒果TV会员收入约为15亿元.

二、湖南卫视网端变现:台综网络招商+台综版权分销:台综网络招商:19年首次实现网络端招商,具备低成本/高净利率特性.

本质是做大广告总包,对于同一档电视综艺,过去湖南卫视以电视观众为基础向广告主招商,然后将一部分广告费按点击量分给芒果超媒;现在湖南卫视和芒果TV分别以电视观众和网络观众向广告主进行招商,进而能够有效做大整个招商金额.

台综版权分销:是业绩承诺基础,网端招商带动版权分销单价上升.

当视频平台购入综艺版权后,若参加招商,则招商收入的提高会带动综艺版权价值的上升,从而湖南卫视版权分销的主动权更大,议价能力也更强.

同时音乐类节目的音乐版权方面,由于音乐付费,其版权价值也将上升.

三、芒果超媒估值空间:预计为596~669亿:-60%-40%-20%0%20%18-0318-0418-0518-0618-0718-0818-0918-1018-1118-1219-0119-02传媒沪深300芒果超媒核心观点盈利预测股价表现分析师公司深度报告公司报告传媒证券研究报告市场数据公司深度报告长城证券2请参考最后一页评级说明及重要声明芒果TV的估值:按PS估值,目前爱奇艺估值PS为5X~6X,NetflixPS估值为9X~10X,我们认为视频平台相对合理估值在5.

5x左右,我们估计2019年芒果TV总收入(广告+会员—台综网络招商)约为44.

5亿元,芒果TV估值约为245亿.

湖南卫视的网端变现估值:按PE估值,根据重组书预测,2019年版权分销收入增加约为2亿,则2019年版权分销净利润约为8.

295亿元;在售卖率80%、折扣率为70%的假设下,台综网络招商利润约为4.

75亿,因而湖南卫视网端变现利润为13亿.

其他业务:按PE估值,2019年运营商业务收入约为10亿,则净利润约为4亿;结合四家子公司未来利润预计情况,年均利润按2亿测算;因此在10倍估值条件下,其他业务合计估值60亿元.

在台综网端招商售卖率80%,折扣率70%假设下,湖南卫视网端变现若为20倍估值,则芒果超媒总估值为291+245+60=596亿元;若湖南卫视网端变现变现达到25倍估值,芒果超媒总估值约为364+245+60=669亿元.

同时,芒果超媒2019~2020年预计净利润为13.

8亿、16.

5亿,对应当前股价,PE为30X、25X,首次覆盖给予"推荐"评级.

风险提示:台综网络招商不及预期的风险,会员数量增长不及预期的风险,快乐阳光无法取得或以合理商业条件取得2020年12月31日之后湖南台相关节目信息网络传播权的风险.

公司深度报告长城证券3请参考最后一页评级说明及重要声明目录1.

芒果TV:增加湖南广电内容创新空间,长期看自制综艺的孵化.

61.

1综艺孵化分析框架:决策+空间+成功率.

61.

2芒果TV自制综艺的软广测算方法.

91.

32019年芒果TV自制综艺:全年孵化数量较多,新综艺《女儿们的恋爱》已脱颖而出91.

4综艺软广之外,芒果TV的变现通道:"硬广+会员"101.

4.

1硬广收入测算:贴片广告+信息流广告.

101.

4.

2会员收入测算:按付费率预测收入.

142.

湖南卫视网端变现:台综网络招商+台综版权分销.

152.

1台综网络招商:19年首次实现网络端招商,具备低成本/高净利率特性.

152.

1.

1行业趋势:台综网端独立招商不再由头部综艺专享.

152.

1.

2湖南卫视台综开启网络招商模式,网台招商广告主已出现不一样182.

1.

3台综网络招商的本质是做大总招商金额.

182.

1.

4湖南卫视2019年的电视综艺编排及网络招商情况.

192.

1.

5盈利弹性:台综网络招商一般不存在成本转结,净利率约为60%192.

2台综版权分销:是快乐阳光完成业绩承诺的基础,网端招商带动版权分销单价上升192.

2.

1版权分销对快乐阳光利润贡献大,是快乐阳光完成的业绩承诺的基础.

.

.

192.

2.

2"综艺网端招商+音乐付费"带动版权分销价值增长.

202.

2.

32019年版权分销重点:《声入人心2》+《妻子的浪漫旅行2》或等价于《歌手2019》+《妈妈是超人3》213.

芒果超媒估值空间:预计为596~669亿.

223.

1芒果TV的估值:按PS估值.

223.

2湖南卫视的网端变现估值:按PE估值.

243.

2.

1分销利润测算:243.

2.

2台综网络招商利润测算:253.

3快乐阳光运营商业务与其他四家子公司的估值.

264.

风险提示.

294.

1附:盈利预测表.

29公司深度报告长城证券4请参考最后一页评级说明及重要声明图表目录图1:芒果TV自制综艺孵化的决策流程.

6图2:芒果TV开机大图(主要推广自制内容)与播放页信息流广告(对接腾讯广点通联盟)11图3:《中餐厅第二季》电视端与网络端冠名不同(电视端与芒果TV一致)16图4:《我是大侦探》电视端与网络端冠名不同(电视端与芒果TV一致)16图5:《我家那闺女》的网络招商情况.

18图6:《歌手2018》与《歌手2019》收费不同.

21图7:2018年3月—2019年2月爱奇艺PS-Band23图8:2016年3月—2019年2月NetflixPS-Band.

23表1:湖南卫视主要综艺档期对综艺的编排.

6表2:湖南卫视签约工作室及其代表作.

7表3:芒果TV主要工作室及其代表作.

7表4:芒果TV2016~2018年的自制综艺孵化情况.

8表5:芒果TV与爱奇艺在头部综艺延续能力方面的比较.

8表6:芒果TV2019年S级自制综艺.

9表7:2019Q1部分芒果TV自制综艺招商情况.

10表8:芒果TV硬广资源类型.

11表9:爱奇艺硬广资源类型.

11表10:2017年快乐阳光15秒前贴片采购定价.

12表11:爱奇艺硬广刊例价(单位:元)12表12:芒果TV硬广刊例价(单位:元)13表13:芒果TV硬广收入预测模型(单位:万元)13表14:2018.

2~2019.

1主要视频平台日均活跃用户数(单位:百万人)14表15:2018.

2~2019.

1主要视频平台月活跃用户数(单位:百万人)14表16:2019年各视频网站会员费(单位:元/月)14表17:芒果TV2017~2018年期末付费用户数(单位:万)15表18:芒果TV2019~2020年会员收入的预测(单位:万元)15表19:部分电视综艺的网络招商情况.

16表20:19年Q1—Q4湖南卫视计划网络招商的主要电视综艺.

19表21:版权销售收入利润构成(单位:万元)20表22:湖南卫视部分综艺音乐版权分销收益(单位:万元)20表23:2017~2018年芒果超媒分销/置换的综艺21表24:2017年湖南卫视电视综艺版权分销销售额(单位:万元)22表25:不同估值倍数下芒果TV的估值.

24表26:2017年湖南卫视版权分销收入(单位:万元)24表27:重组书对快乐阳光版权销售收入(单位:万元)24表28:19年《快乐大本营》、《天天向上》网络招商刊例价(单位:万元)25表29:不同折扣率下(售卖率按80%)湖南卫视网端变现的净利润(单位:亿元).

.

.

25表30:不同折扣和估值倍数下湖南卫视网端的估值(单位:亿元)25表31:快乐阳光运营商业务收入预测(单位:万元)26公司深度报告长城证券5请参考最后一页评级说明及重要声明表32:2017年芒果互娱按业务分类的营业收入结构构成情况(单位:万元)26表33:2017年天娱传媒前五大供应商采购情况(单位:万元)27表34:天娱传媒目前主要活跃艺人.

27表35:2015~2017年度芒果影视毛利率.

27表36:芒果娱乐主要作品.

28表37:2018~2020年芒果互娱、天娱传媒、芒果影视及芒果娱乐的承诺净利润(单位:亿元)28公司深度报告长城证券6请参考最后一页评级说明及重要声明1.

芒果TV:增加湖南广电内容创新空间,长期看自制综艺的孵化1.

1综艺孵化分析框架:决策+空间+成功率孵化决策:综艺创新计划提出后看与广告商沟通的预计招商能否覆盖过半或以上成本.

综艺能否孵化的基础在于招商能否覆盖部分自制综艺的成本预算,当芒果TV计划拍摄某创新节目时,与广告商协商的预计招商费若能覆盖部分内部预算成本(一般为60%以上的成本),创作团队则会选择孵化该综艺,如果第一季综艺播出效果好,那么也会推出下一季,预计下一季作品将会处于盈利状态.

图1:芒果TV自制综艺孵化的决策流程资料来源:长城证券研究所孵化空间:过去湖南卫视新综艺主要集中在少数几个重要档期(周五周六黄金档、周六十点档),如今芒果TV可以有更多的时间段提供新综艺孵化.

湖南卫视的综艺档期主要是周五和周六的黄金档(20点到22点时间段)、十点档(22点到24点时间段).

由于目前电视主力观众群是中老年观众,22点以后的时间段相对较晚而他们通常已经休息,因此十点档过去并不被电视台重视.

近年来,央视和其他一些地方卫视开始将晚间10点档作为重点时段开发,各自的特色及定位已逐渐清晰,十点档渐渐被视为"准黄金档".

湖南卫视《快乐大本营》固定在周六黄金档播出,因此每周留给卫视综艺的重要档期只有3个时间段.

通常新综艺安排在周六十点档播出,例如《歌手2017》、《声临其境》、《中餐厅》等,而成功孵化的第N代综艺则安排在周五20点之后.

虽然过去综艺制作团队所能发挥的创新机会较少,但是通过芒果TV,综艺团队的创新则可以在不受档期限制的情况下获取多渠道创新机会,这为自制综艺的创作团队提供了更多的孵化空间,也避免了优质团队的流失.

表1:湖南卫视主要综艺档期对综艺的编排湖南卫视部分重要综艺播放时间周一至周三周四周五周六周日黄金档(20:00-22:00)《歌手2017》《歌手2018》《声临其境2》《我想和你唱3》《幻乐之城》《快乐大本营》十点档《恋梦空间》《歌手2019》《歌手2017》《向往的生活》公司深度报告长城证券7请参考最后一页评级说明及重要声明湖南卫视部分重要综艺播放时间周一至周三周四周五周六周日(22:00—24:00)《中餐厅2》《我家那闺女》《向往的生活2》《天天向上》(2018年之前)《声临其境1》《我想和你唱1》《我想和你唱2》《中餐厅1》《天天向上》19:35《少年说3》《少年说3》资料来源:电视猫,长城证券研究所孵化成功率:湖南卫视综艺工作室本身具有丰富的孵化经验,其部分人才涌向了芒果TV,同时最新的激励制度能够充分鼓励工作室进行创新,进而提高孵化成功率.

湖南卫视推出了一系列措施鼓励工作室创作,例如推动工作室创立独立自主品牌、以"投入产出"为依据制定奖励机制、鼓励工作室积累网络视频节目研发和制作经验等等,其中包括贯彻落实"双核驱动"的全媒体战略,旨在鼓励湖南卫视工作室承接芒果TV的制作项目,给予芒果TV更多的制作经验以保证综艺质量.

表2:湖南卫视签约工作室及其代表作第一批工作室代表作沈欣工作室《天天向上》、《2015—2016跨年演唱会》刘伟工作室《快乐大本营》王琴工作室《我想和你唱》、《儿行千里》、《金鹰节颁奖晚会》徐晴工作室《声临其境》、《一年级》王恬工作室《中餐厅》、《透鲜滴星期天》陈歆宇工作室《亲爱的客栈》、《花儿与少年》、《中国最强音》、《天猫双十一晚会》刘建立工作室《汉语桥》、《全球华侨华人春节大联欢》、《我们都爱笑》第二批工作室代表作孔晓一工作室《少年说》、《夏日甜心》、《女人如歌》洪啸工作室《歌手》、《我是歌手》安德胜工作室《幻乐之城》、《百变大咖秀》、《全员加速中》、《2017—2018跨年演唱会》秦明工作室《中华文明之美》、《嗨!

看电视》、《快乐中国剧好看》卞合江工作室负责后期资料来源:广电独家,长城证券研究所近年来,不仅湖南卫视签约多批工作室,芒果TV也正式启动工作室制度.

例如《明星大侦探》何忱团队成立工作室后,承接全新节目《天才大爆炸》的制作.

至今为止芒果TV已签约多个成熟团队,例如李甜团队、何忱工作室、袁白丽团队、单丹霞团队等等,制作了《妻子的浪漫旅行》、《明星大侦探》、《变形计》、《奇兵神犬》等众多代表作,为芒果TV自制综艺的成功孵化奠定了基础.

表3:芒果TV主要工作室及其代表作芒果TV主要工作室代表作李甜团队《妻子的浪漫旅行》、《真心大冒险》何忱工作室《明星大侦探》、《天才大爆炸》袁白丽团队《妈妈是超人》、《哈哈农夫》荆一嵘团队《野生厨房》、《变形计之平行世界》公司深度报告长城证券8请参考最后一页评级说明及重要声明芒果TV主要工作室代表作晏吉团队《我女儿们的恋爱》单丹霞团队《婆婆和妈妈》、《变形计》、《奇兵神犬》、《爸爸去哪儿》明艾晴团队《恋悦狂与集音社》刘蕾团队《神奇的孩子》、《好好学吧》、《我们约会吧》李晓丹团队《哥哥别闹了》资料来源:骨朵网络影视,长城证券研究所孵化效果:成功孵化的自制综艺对次年业绩有较大的影响,因而其后续往往会推出N季,芒果TV部分作品次年会推出2季.

以何忱工作室2016年推出的自制综艺《明星大侦探》为例,第一季当年收官播放量破9亿,成功孵化后,芒果TV于2017年1月份和9月份分别推出第二季与第三季.

2018年8月份芒果TV推出的自制综艺《妻子的浪漫旅行》年播放量高达21.

6亿,2019年则在2月份迅速推出第二季并计划在2019年下半年推出第三季,对于孵化成功的综艺,通常芒果TV至少推出2季以上.

表4:芒果TV2016~2018年的自制综艺孵化情况2016当年播放量2017当年播放量2018当年播放量2019孵化的新综艺明星大侦探收官播放量破9亿妻子的浪漫旅行21.

6亿妈妈是超人收官播放量破6亿放学别走6.

4亿勇敢的世界18.

2亿野生厨房4.

5亿童言有计11.

9亿真心大冒险5.

9亿重要播放2季以上明星大侦探2和3妻子的浪漫旅行2和3资料来源:骨朵影视,长城证券研究所延续能力:相比其他平台的第N代自制综艺孵化效果逐渐减弱,芒果TV第N代综艺仍然延续高口碑.

以爱奇艺和芒果TV部分自制综艺为例,芒果TV孵化综艺的延续性明显优于爱奇艺.

芒果TV自制综艺《明星大侦探》系列豆瓣历史最高分都在9分以上,豆瓣评分人数呈上升趋势,《妻子的浪漫旅行》系列豆瓣当前评分也与第一季相差不大.

然而爱奇艺的《中国新说唱》(可认为是《中国有嘻哈》第二季)当前评分为4.

8,比第一季下降2.

4分,参与评分人数也减少了一半,《青春有你》(可认为是《偶像练习生》第二季)的口碑也不如原生综艺《偶像练习生》,除了宣传不足外,综艺的形式、嘉宾阵容缺乏新鲜感以及后期制作不够精致都会影响综艺的延续效果,而芒果TV在这方面的经验显然比爱艺奇更加成熟.

表5:芒果TV与爱奇艺在头部综艺延续能力方面的比较豆瓣当前评分豆瓣历史最高分豆瓣评分人数(万)芒果TV自制综艺明星大侦探第一季9.

19.

14明星大侦探第二季99.

44明星大侦探第三季9.

19.

76明星大侦探第四季8.

79.

56妻子的浪漫旅行第一季6.

97.

62妻子的浪漫旅行第二季6.

86.

80.

27爱奇艺中国有嘻哈7.

27.

24公司深度报告长城证券9请参考最后一页评级说明及重要声明自制综艺中国新说唱4.

85.

52偶像练习生66.

13青春有你4.

84.

90.

5资料来源:豆瓣,长城证券研究所1.

2芒果TV自制综艺的软广测算方法测算基础:芒果TV自制综艺的广告位一般分为"冠名"、"首席合作伙伴"、"合作伙伴"以及"指定产品",一般计划每个广告位的数量为1/1/2/3,但实际中较好的综艺能招到的广告位数量分别1/1/2/2.

同时广告位置招的越满,意味着其所给予的折扣力度越小.

测算公式:单个综艺的广告收入=冠名数量*冠名刊例价+首席合作伙伴数量*首席合作伙伴刊例价+合作伙伴数量*合作伙伴刊例价+指定产品数量*指定产品刊例价芒果TV自制综艺广告位并非只是一次简单的展示,而是一个推广权益包的组合.

虽然所有招商广告位都包括剧外权益、栏目内植入权益、栏目内包装板块、视频硬广配套以及节目宣传资源五大类,但广告位越重要,单个回报权益的划分也更加细致.

例如"合作伙伴"和"行业指定"的剧外权益一般是指芒果TV授权品牌使用综艺相关赞助的称号,但是"冠名"和"首席合作伙伴"额外有权制作相关品牌露出的官方节目海报.

在栏目内包装板块上,通常只有"冠名"才可以在节目内显示角标和转场特效.

节目宣传资源通常有首页PC端、手机端、PAD端、官方微博微信推广、营销公众号等等,对于"冠名"可能享有全部资源,"行业指定"则可能只有一两个宣传渠道.

另外,越来越多的综艺会在剧中穿插由节目嘉宾出演的创意广告贴,通常也只有"冠名"才能享有此权益.

1.

32019年芒果TV自制综艺:全年孵化数量较多,新综艺《女儿们的恋爱》已脱颖而出2019年芒果TV预计上线多系列自制综艺,类型以观察类为主;将芒果TV2019年内部评级为S级的自制综艺按季度分类,自制综艺多集中在前三季度.

在这14档节目中有9档真人秀,类型包括情感类、生活类以及观察类,《恋乐狂与集音社》是以音乐为主题的脱口秀,另外游戏类节目《明星大侦探5》与《密室大逃脱》在室内录制,美食类节目《野生厨房2》则是外景居多.

表6:芒果TV2019年S级自制综艺Q1Q2Q3Q4名称项目定位名称项目定位名称项目定位名称项目定位妻子的浪漫旅行2外景+棚内旅行观察类真人秀剧想谈恋爱偶像剧真人恋爱秀妻子的浪漫旅行3外景+棚内旅行观察类真人秀明星大侦探5首档明星推理密室大逃脱超大型密室游戏秀一路成年首档纯网父子关系观察类远行真人秀勇敢的世界2大型实景策略类明星对抗真人秀哈哈农夫农村生活体验对抗真人秀婆婆和妈妈都市家庭情感真人秀青春芒果节大型娱乐互动晚会女儿们的恋爱首档纯网代际情恋乐狂与集音原创全民音乐叙野生厨房2美食探寻公司深度报告长城证券10请参考最后一页评级说明及重要声明Q1Q2Q3Q4感观察真人秀社事脱口秀童言有计2全国首档儿童智育观察类真人秀资料来源:芒果TV,长城证券研究所成功孵化《女儿们的恋爱》:从芒果TV在2019年一季度上线的综艺来看,2月份《女儿们的恋爱》播放量在芒果TV自制综艺中排名第一,所有综艺中排名第三,豆瓣评分最高为6.

9.

第二代自制综艺《妻子的浪漫旅行》和《女儿们的恋爱》招商均有1个"冠名",1个"首席合作伙伴",2个"合作伙伴"以及2个"指定产品";截至2月底,新综艺《哈哈农夫》目前招商"冠名"为舒肤佳,"指定产品"为风行TSL,招商相对较弱.

表7:2019Q1部分芒果TV自制综艺招商情况《妻子的浪漫旅行2》广告位名称冠名首席合作伙伴合作伙伴指定产品招商品牌金领冠小红书贝壳、铂爵旅拍奢悦、三星实际招商广告位数量1122《哈哈农夫》广告位名称冠名首席合作伙伴合作伙伴指定产品招商品牌舒肤佳风行TSL实际招商广告位数量11《女儿们的恋爱》广告位名称冠名首席合作伙伴合作伙伴指定产品招商品牌OMS小白灯铂爵旅拍蘑菇街、新福睿斯ABC、美柚APP实际招商广告位数量1122资料来源:芒果TV,长城证券研究所1.

4综艺软广之外,芒果TV的变现通道:"硬广+会员"1.

4.

1硬广收入测算:贴片广告+信息流广告芒果TV的硬广分为展示类广告和信息流广告:展示类广告(爱奇艺将该部分广告定义为框内广告),除了前贴片,还包括开机大图、角标、巨幕以及焦点图,其中开机大图除了投放一般商业广告外,还会展示自制综艺的官方海报,同时由于视频贴片广告一般总时长为60~80秒,因而是可以看成是多个15s贴片广告构成;信息流广告,对接的是腾讯广点通联盟(不需要向腾讯分成),可以投放在频道页、首页、暂停位、播放页等等,腾讯广点通联盟主要按CPC计价,根据草根调研,其价格约为0.

4元/点击,点击率约1%~5%之间.

公司深度报告长城证券11请参考最后一页评级说明及重要声明图2:芒果TV开机大图(主要推广自制内容)与播放页信息流广告(对接腾讯广点通联盟)资料来源:芒果TV,长城证券研究所芒果TV的硬广业务起步比爱奇艺晚,模式不如爱奇艺成熟,我们从爱艺奇的硬广模式中可以看出,信息流广告趋向于和贴片广告同样重要.

爱奇艺的分类比芒果TV更为细致,硬广除了5秒前后贴片、15秒后贴片的形式外,其余信息流广告可以细分为"频道页信息流"、"视频信息流"、"社交信息流"、"资讯信息流"、开屏广告、"猜你喜欢"广告、视频浮层广告以及暂停广告这几大类,对用户属性进行精准划分及定向.

另外,芒果TV的展示类广告类似于爱艺奇的"框内"广告.

表8:芒果TV硬广资源类型信息流广告展示类广告主要类型首页信息流频道页信息流暂停/暂停三轮播大风车通栏:播放页通栏播放页底层通栏看了还会看侧边栏互动icon播放页矩形大图前贴片开机大图巨幕焦点图角标前贴片:视频播放前在视频播放窗内的TVC广告开机大图:一般广告、自制综艺综艺播放页通栏:广点通资料来源:芒TIME,长城证券研究所表9:爱奇艺硬广资源类型广告资源广告形式产品特点开屏广告用户在打开"爱奇艺"APP后,第一时间展现在手机屏幕上1.

爱奇艺开机第一入口,海量曝光2.

动、静态全屏展示,视觉冲击力强3.

可根据需求选择投放范围,灵活性更强"频道页信息流"广告穿插在爱奇艺原生内容之间,通过对用户属性进行精准划分及定向,将最适合的广告内容呈现在用户眼前1.

覆盖主流观影人群2.

超大展示位提升品牌形象3.

专属频道定向专属人群4地方站打造本地化特色平台公司深度报告长城证券12请参考最后一页评级说明及重要声明广告资源广告形式产品特点"视频信息流"广告穿插在视频Feed流中,以原生状态呈现的一种广告形态,具备视频和图文两种展现格式1.

频道默认位置靠前,流量潜力空间巨大2.

视频、图文双重展现形式展现内容更加丰富3.

样式原生,传递广告主品牌信息,用户接受度高"资讯信息流"广告对用户属性进行精准划分及定向,将最合适的广告内容呈现给用户1.

全新视频资讯投放平台2.

主站入口强势引流3.

内容信息流样式原生,传递广告主品牌信息"社交信息流"广告穿插在"爱奇艺社交平台——泡泡圈"原生内容之间,通过精准定向,以图文和视频形式展现在用户眼前1.

覆盖社交活跃群体2.

全新互动式广告体验3.

样式原生易形成固定受众4.

用户可评论,便于信息搜集5.

运营度更高,更适合长久展现"猜你喜欢"广告位在爱奇艺APP半屏播放页内,展示在"猜你喜欢"第一行位置的视频广告形式.

1.

样式更加原生,用户接受度高2.

"推荐引擎"定向逻辑,提高准确性3.

全新广告位,性价比更高4.

CPV计费方式,保证有效曝光"框内"广告分为5S前贴广告、15S前贴广告、视频浮层、暂停广告及15S后贴广告五种.

其中"视频浮层广告"是指出现在视频播放页中,通过定向做到精准展现的,与视频内容同步播放.

暂停广告是指用户观看过程中点击暂停按钮后,在播放页中间位置以图文形式展示的一种广告形式.

1.

确定到达率高,利于品牌曝光2.

多维度定向,提高转化3.

信息传达方式更丰富4.

创意空间更大5.

用户打扰度低,易于接受6.

PC、移动端双端展现,海量曝光资料来源:爱奇艺奇麟神算,长城证券研究所根据芒果超媒重组书,2017年快乐阳光广告资源采购定价不存在重大差异情况,所有广告代理商的广告资源采购审批流程都是相同的,并执行相同的广告价格策略.

2017年完美创意科技和宝洁公司在芒果TV投放的15秒贴片广告均在10元/CPM左右.

表10:2017年快乐阳光15秒前贴片采购定价广告客户广告投放项目广告采购方式年度广告形式单位净价(元/CPM)北京完美创意科技有限公司更美APP通过广州韵洪代理商采购2017年15秒前贴片10.

00宝洁公司宝洁通过湖南呈美国际文化传播有限公司代理商采购2017年15秒前贴片9.

41资料来源:公司公告,长城证券研究所从爱奇艺与芒果TV的硬广刊例价可以看出,爱奇艺的刊例价增幅很小,芒果TV刊例价没有变化,这说明硬广刊例价上涨空间很小.

表11:爱奇艺硬广刊例价(单位:元)市场分级2015年2016年2017年2018年K100120130140A+559090100A41657070B505050公司深度报告长城证券13请参考最后一页评级说明及重要声明市场分级2015年2016年2017年2018年省级4545全国32404040市场分级2,0152,0162,0172,018K20.

0%8.

3%7.

7%A+65.

0%0.

0%11.

1%A58.

9%7.

7%0.

0%B0.

0%0.

0%省级0.

0%全国25.

7%0.

0%0.

0%资料来源:爱奇艺,长城证券研究所表12:芒果TV硬广刊例价(单位:元)2015年2016年2017年KEY80120120A606666B454848全国323033资料来源:芒果TV,长城证券研究所我们根据硬广预测模型,2019年芒果TV的硬广收入约为11亿元.

15秒贴片广告收入=实际展示次数*CPM实际价格/1000,其中实际展示次数=日均视频播放量(万)*365*(1-用户付费率)*售卖率*10000*前贴片时长/15.

信息流广告收入=实际展示次数*CPC价格*点击率,其中实际展示次数=日均视频播放量(万)*365*售卖率*10000.

表13:芒果TV硬广收入预测模型(单位:万元)2017201820192020硬广收入4720074667.

56113144.

95119498.

81(一)、15S贴片广告收入4720074,667.

5672,191.

9570,355.

21日均VV(万)11220112201122011220前贴时长6565656515S的倍数4444实际展示次数47200000000746675572507219194840070355206350售卖率27%45%45%45%CPM实际价格10101010(二)、信息流广告收入(广点通)0.

00.

040,953.

049,143.

6日均VV(万)11,220.

011,220.

0实际展示次数4095300000040953000000售卖率100%100%CPC价格0.

40.

4点击率2.

5%3.

0%资料来源:长城证券研究所公司深度报告长城证券14请参考最后一页评级说明及重要声明1.

4.

2会员收入测算:按付费率预测收入我们认为付费用户主要来自移动端,即使是PC端付费用户,其也有较大概率是移动端付费用户,因而采用付费会员/移动用户来跟踪付费率.

同时为了更好的进行分析,我们将月活跃用户数分为期末数和期间数.

测算公式:付费收入=(移动月活期间数*付费率+OTT付费用户数)*ARPPU*365第一,移动月活:假设2019H1、2019H2、2020H1、2020H2移动月活期间数环比增速为15%、13%、10%、7%.

表14:2018.

2~2019.

1主要视频平台日均活跃用户数(单位:百万人)App2018-022018-032018-042018-052018-062018-072018-082018-092018-102018-112018-122019-01爱奇艺121.

89117.

73118.

94122.

17130.

47131.

69136.

73124.

33124.

53118.

96118.

09122.

64腾讯视频105.

24102.

58103.

23109.

44110.

86116.

15116.

80118.

76115.

77113.

79112.

82106.

61优酷视频83.

3482.

5080.

6280.

4088.

81101.

4888.

8178.

0476.

0779.

0075.

1280.

34芒果TV16.

4314.

2217.

3218.

0718.

8220.

5422.

2020.

9519.

9018.

8716.

8420.

71资料来源:Questmobile,长城证券研究所表15:2018.

2~2019.

1主要视频平台月活跃用户数(单位:百万人)App2018-022018-032018-042018-052018-062018-072018-082018-092018-102018-112018-122019-01爱奇艺497.

43489.

47494.

61502.

20527.

30536.

16564.

66545.

75548.

26536.

20547.

50549.

17腾讯视频470.

29463.

38464.

21490.

70503.

17521.

31529.

20540.

06531.

96523.

98531.

15519.

39优酷视频429.

56429.

13443.

01444.

49495.

82523.

02478.

91417.

55401.

30423.

07412.

48422.

85芒果TV83.

4076.

4688.

2189.

8095.

02104.

76108.

71102.

9499.

9595.

1290.

80105.

30资料来源:Questmobile,长城证券研究所第二,ARPPU:保守假设付费用户每日付费额2年内平稳,即0.

33元/日,预计未来促销减少将促使每日付费达到0.

49元/日(等价于178元/年)表16:2019年各视频网站会员费(单位:元/月)月会员费季会员费年会员费爱奇艺包月19.

858198连续包月1545178月会员费季会员费年会员费芒果TV包月2055198连续包月1545178月会员费季会员费年会员费腾讯视频包月2058198连续包月1545178资料来源:爱奇艺,芒果TV,腾讯视频,长城证券研究所第三,付费率:假设2019H1、2019H2、2020H1、2020H2环比付费率增加的绝对量分别为1.

5%、1.

3%、1.

2%和1.

0%.

2018年底,芒果TV付费会员数为1075万人,根据我们的预测模型,2019年上半年付费率约为8.

9%,下半年约为10.

2%,2019全年付费率为9.

6%,2019年芒果TV会员收入约为15亿元.

公司深度报告长城证券15请参考最后一页评级说明及重要声明表17:芒果TV2017~2018年期末付费用户数(单位:万)20172018H12018Q32018付费用户(合计)451.

0601.

0819.

01,075.

0QoQ33.

3%78.

9%资料来源:公司公告,长城证券研究所表18:芒果TV2019~2020年会员收入的预测(单位:万元)20172018H12018H22018E2019H12019H220192020H12020H22020会员收入390203481948684835026639985298151697104315121016225330YOY1.

142114.

0%81.

7%48.

5%月活用户(移动端-QB)82028605105139559120901366112875150271607915553QoQ3.

8%22.

2%15.

0%13.

0%10.

0%7.

0%付费用户(合计)-用总增长率估算291526819664111714351271175520361893付费用户(MPP)253488780626107913971233171719971854付费用户(OTT)38383938383838383838付费率(MPP)5.

7%7.

4%6.

5%8.

9%10.

2%9.

6%11.

4%12.

4%11.

9%环比增加绝对量1.

8%1.

5%1.

3%1.

2%1.

0%ARPPU(总)0.

370.

360.

330.

340.

330.

330.

330.

330.

330.

33资料来源:长城证券研究所2.

湖南卫视网端变现:台综网络招商+台综版权分销2.

1台综网络招商:19年首次实现网络端招商,具备低成本/高净利率特性2.

1.

1行业趋势:台综网端独立招商不再由头部综艺专享过去仅头部综艺尝试网端独立招商,如今普通综艺也开启网络招商新模式.

早在2013年《爸爸去哪儿》第一季中,视频平台便尝试网络招商(只是网络冠名),2014年《我是歌手》第二季也开始采用网络招商模式(只是网络冠名).

从2018年开始,普通台综如《我是大侦探》、《中餐厅第二季》等也纷纷尝试网络冠名招商.

2018年7月腾讯视频在上线《中餐厅第二季》之后,其网络冠名变更为"拼多多",而《中餐厅第二季》在湖南卫视的冠名商为"美拍".

湖南卫视台综《我是大侦探》在电视端播出时由伊利畅轻独家冠名,但在腾讯视频平台上却换成了由拼多多"网络总冠名".

公司深度报告长城证券16请参考最后一页评级说明及重要声明图3:《中餐厅第二季》电视端与网络端冠名不同(电视端与芒果TV一致)资料来源:腾讯视频,芒果TV,长城证券研究所注:这里之所以采用芒果TV截图是因为该节目台综与芒果TV端一样图4:《我是大侦探》电视端与网络端冠名不同(电视端与芒果TV一致)资料来源:腾讯视频,芒果TV,长城证券研究所注:这里之所以采用芒果TV截图是因为该节目台综与芒果TV端一样台综分销平台集中化使得网端招商更容易,网络冠名成广告商新宠.

2018年湖南卫视台综除了在芒果TV播出外,拥有播放版权的视频平台趋于集中,《幻乐之城》、《中餐厅2》、《我是大侦探》等综艺只在芒果TV和腾讯视频播出,冠名商在网络端与电视端有所不同.

例如《爸爸去哪儿》第一季播出时将版权共分销给三个视频平台,其中爱奇艺的网络冠名费达到800万元.

成功孵化的第二季《爸爸去哪儿》只分销给爱奇艺,网络独家冠名价飙升至6000万元.

实际上不仅仅芒果TV如此,浙江卫视台综《奔跑吧兄弟》第一季在腾讯视频的冠名费为760万元,第二季冠名费飙升至3500万元,网络冠名越来越受到广告主的重视.

表19:部分电视综艺的网络招商情况时间综艺名称电视端招商网络端招商网络端对原有植入广告的处理2018-7-20幻乐之城冠名:陌陌赞助商:荣耀10、QQ音乐、酷狗音乐、酷我音乐、淘宝、JEEP、维他奶、道道全腾讯视频:荣耀10、维他奶其他产品的LOGO、物料全部打上了马赛克(芒果TV无马赛克,冠名仍是陌陌,腾讯视频口播仅有荣耀V10、维他奶赞助)2018-7-20中餐厅第二季冠名:美拍首席合作伙伴:拼多多、官腾讯视频:拼多多"网络总冠名"其他产品的LOGO、物料全部打上了马赛克,冠名商、赞助公司深度报告长城证券17请参考最后一页评级说明及重要声明时间综艺名称电视端招商网络端招商网络端对原有植入广告的处理方合作伙伴:ROBAM老板、奥妙、知乎、莫斯利安、VIPkid、奢悦臻选产品:西王食品指定产品:海天指定座驾:前卫巴黎特别赞助:三禾餐具欧乐B商在片头、片尾、贴片、口播、物料摆放中出露的LOGO转网时全部"消失"了.

(腾讯视频片尾除拼多多外仅出现美拍和莫斯利安)2018-3-24我是大侦探冠名:畅轻官方合作伙伴:OPPO、云米首席合作伙伴:拼多多推荐APP:今日头条腾讯视频:拼多多"网络总冠名其他品牌不仅没有口播,还有许多LOGO、角标出露的地方同样被换成了拼多多,但对于有剧情植入的畅轻、OPPO等产品仍得到了保留.

2018-4-29极限挑战4vivo网络总冠名"快手短视频马赛克掉了vivo所有摆放在现场的物料2013-10-11《爸爸去哪儿》第一季冠名:999感冒灵合作伙伴:思念、青蛙王子、去渍霸、英菲尼迪、金龙鱼爱奇艺(999感冒灵800万元)搜狐(康宝莱,500万元)乐视(未来星,150万元)2014-6-20《爸爸去哪儿》第二季冠名:伊利QQ星合作伙伴:蓝月亮、天猫、乐视TV超级电视、英菲尼迪、vivo、金龙鱼、苏宁易购爱奇艺(银鹭6000万元)芒果TV(洁丽雅260万)2014-1-3我是歌手第二季冠名:立白洗衣液合作伙伴:真果粒、京东、奶特、东风日产、乐视TV超级电视搜狐(加多宝5000万)乐视(唯品会1200万)2014-10-10奔跑吧兄弟第一季冠名Lamando凌渡腾讯(上海大众凌渡760万)爱奇艺(温碧泉500万)乐视(康宝莱450万)PPTV(150万/季度)优视(RIO酒1200万)搜狐(妮维雅)2015-4-17奔跑吧兄弟第二季冠名:伊利QQ星腾讯(伊利3500万)爱奇艺(云南白药牙膏2000万)乐视(多芬2000万)PPTV(1500万/季度)优视(RIO酒2000万)搜狐(吴太3000万)资料来源:电视广告网,长城证券研究所公司深度报告长城证券18请参考最后一页评级说明及重要声明2.

1.

2湖南卫视台综开启网络招商模式,网台招商广告主已出现不一样典型案例:《我家那闺女》为例,电视端由唯品会独家冠名,网络端则是由唯品会与更美联合双冠名.

随着节目的热播,网络合作伙伴除了最初招商的麦丽吉与奥妙之外,还加入了新的网络首席合作伙伴铂爵旅拍.

图5:《我家那闺女》的网络招商情况资料来源:芒果TV,长城证券研究所2.

1.

3台综网络招商的本质是做大总招商金额本质:做大广告总包,对于同一档电视综艺,过去湖南卫视以电视观众为基础向广告主招商,然后将一部分广告费按点击量分给芒果超媒;现在湖南卫视和芒果TV分别以电视观众和网络观众向广告主进行招商,进而能够有效做大整个招商金额.

当然在刚开始的过程中,为了更好招商,湖南卫视和芒果TV招商的广告主将相同,并给予较大的折扣额,但是当招商的广告主不同时,意味着折扣的力度将有所减少,《我家那闺女》可以作为一个里程碑的事件.

在按点击率分配收入的模式下:基于每档节目快乐阳光的平均每期点击量V,和湖南卫视平均每期覆盖人数A,确定快乐阳光的分成比例V/(V+A),得出快乐阳光的税前收入D,每档节目中D=R*V/(V+A).

台综在芒果TV独立招商的模式下:我们将计划招商广告位分为"网络冠名"、"网络合作伙伴"以及"网络指定产品",单个台综网络招商收入=(网络冠名刊例价*实际网络冠名数量+网络合作伙伴刊例价*实际网络合作伙伴数量+网络指定产品刊例价*实际网络指定产品数量)*售卖率*折扣率.

其中售卖率=(网络冠名刊例价*实际网络冠名数量+网络合作伙伴刊例价*实际网络合作伙伴数量+网络指定产品刊例价*实际网络指定产品数量)/(网络冠名刊例价*计划网络冠名数量+网络合作伙伴刊例价*计划网络合作伙伴数量+网络指定产品刊例价*计划网络指定产品数量)公司深度报告长城证券19请参考最后一页评级说明及重要声明2.

1.

4湖南卫视2019年的电视综艺编排及网络招商情况2019年湖南卫视已有多部电视综艺计划参与网络招商,以第一季度已播出的台综为例,《歌手2019》与《声临其境2》电视端与网络端广告商相同,芒果TV上线的《恋梦空间》由道道全菜籽油网络冠名播出,《我家那闺女》由唯品会和更美APP网络双冠名播出.

表20:19年Q1—Q4湖南卫视计划网络招商的主要电视综艺Q1Q2Q3Q4声临其境2向往的生活3幻乐之城2亲爱的客栈3歌手3我想和你唱4中餐厅3声入人心2我家那闺女我是大侦探2少年说3中国制造的店恋梦空间我心舞动闪光吧,演技派人生照相馆资料来源:芒果TV,电视广告网,长城证券研究所2.

1.

5盈利弹性:台综网络招商一般不存在成本转结,净利率约为60%.

根据内容运营业务转结内容成本的原则,当影视节目版权用于分销时,分销后快乐阳光在符合收入确认条件之日起,按收入金额与无形资产孰低的原则结转无形资产账面价值计入内容运营业务成本,若结转后无形资产摊余价值仍大于零,继续按原有的摊销政策进行摊销.

因此在分销过程中,由于成本已经结转,快乐阳光这部分广告收入没有营业成本,只需要考虑各项期间费用和所得税.

我们假设各项期间费用率近似20%,则在企业所得税税率为25%的条件下,根据净利率=(营业收入-营业成本-营业税金及附加-销售费用-管理费用-财务费用-资产减值)/营业收入*(1-所得税税率),因为台综的网络招商一般不存在成本转结,我们可以认为台综网络招商净利率相对较高,约为60%.

2.

2台综版权分销:是快乐阳光完成业绩承诺的基础,网端招商带动版权分销单价上升2.

2.

1版权分销对快乐阳光利润贡献大,是快乐阳光完成的业绩承诺的基础版权分销主要是指芒果TV将其优质内容(主要是湖南卫视综艺)分销给其他视频平台,版权分销的议价模式决定了该项业务的净利率较高.

例如湖南卫视计划分销某台综版权,芒果TV可以先后与A、B、C多个平台商谈分销费,最后对比决定向哪家平台销售版权,定价权在于芒果TV.

这样的议价方式,也就使得其几乎无销售费用,在各项期间费用很低的情况下,毛利率接近于净利率.

公司深度报告长城证券20请参考最后一页评级说明及重要声明由于内容运营服务的收入几乎都来自于版权销售收入,我们近似将内容运营服务毛利率作为版权销售毛利率.

因为版权销售的模式决定了期间费用可以忽略不计,在所得税税率为25%的条件下,我们得到2015~2017年版权销售净利润约为0.

59亿、1.

37亿、5.

5亿,对比快乐阳光2015~2017年净利润分别为-9.

4亿、-6.

9亿、4.

9亿,可以看出版权销售收入对快乐阳光的利润贡献很大.

表21:版权销售收入利润构成(单位:万元)收入2,0152,0162,017内容运营服务11,91345,05498,707其中:版权销售收入45,05494,115毛利率2,0152,0162,017内容运营服务66.

2%40.

6%74.

2%版权收入毛利7,88118,31173,259版权收入净利润5,91113,73354,944快乐阳光实际利润(94,008)(69,436)48,921资料来源:公司公告,长城证券研究所2.

2.

2"综艺网端招商+音乐付费"带动版权分销价值增长当视频平台购入综艺版权后,若参加招商,则招商收入的提高会带动综艺版权价值的上升,从而湖南卫视版权分销的主动权更大,议价能力也更强;反之价值不发生变化.

同时音乐类节目的音乐版权方面,由于音乐付费,其版权价值也将上升.

以《歌手》为例,2017年音乐版权的分销价值为5660万元,《歌手2018》相关音乐可以在QQ音乐上免费播放,但是《歌手2019》则必须要求开通会员才能收听,其音乐版权价值有所上升.

表22:湖南卫视部分综艺音乐版权分销收益(单位:万元)节目音乐版权收益交易对手我是歌手第三季754.

72广州市禾信科技有限公司我想和你唱(2016)754.

72海洋互动(北京)信息技术有限公司我是歌手第四季1,415.

09海洋互动(北京)信息技术有限公司1,415.

09淘宝中国(软件)有限公司1,415.

09网易(杭州)网络有限公司歌手20175,660.

38腾讯音乐(北京)有限公司我想和你唱(2017)1,415.

09杭州网易云音乐科技有限公司资料来源:公司公告,长城证券研究所公司深度报告长城证券21请参考最后一页评级说明及重要声明图6:《歌手2018》与《歌手2019》收费不同资料来源:QQ音乐,长城证券研究所2.

2.

32019年版权分销重点:《声入人心2》+《妻子的浪漫旅行2》或等价于《歌手2019》+《妈妈是超人3》湖南卫视综艺分销数量逐年增大:2018年相比2017年,新增了6部台综进行分销,分别为《声临其境》、《向往的生活2》、《我是大侦探》、《幻乐之城》、《我家那小子》以及《声入人心》.

2019年相比2018年,《歌手2019》确定不分销,但是可以进行版权分销的重点新台综增加6档,分别为《恋梦空间》、《我心舞动》、《对决音战》、《人生照相馆》、《闪光吧,演技派》以及《中国制造的店》,其中《恋梦空间》暂未分销,分销数量增加或不明显.

由于电视综艺《声入人心》与芒果TV自制综艺《妻子的浪漫旅行》在2018年表现突出,预计2019年版权分销价值将大幅增加,因此这两部重点综艺的版权分销价值或能弥补《歌手2019》《妈妈是超人3》的未分销.

表23:2017~2018年芒果超媒分销/置换的综艺2017电视综艺2018电视综艺名称分销/置换名称分销/置换歌手3爱奇艺等声临其境爱奇艺我想和你唱2优酷歌手2018优酷亲爱的客栈腾讯向往的生活2爱奇艺花儿与少年3优酷我是大侦探腾讯奇兵神犬2017腾讯视频幻乐之城腾讯我们来了2腾讯视频中餐厅2腾讯亲爱的客栈2腾讯我家那小子腾讯声入人心爱奇艺奇兵神犬2017腾讯2017网络综艺2018网络综艺公司深度报告长城证券22请参考最后一页评级说明及重要声明2017电视综艺2018电视综艺名称分销/置换名称分销商变形计2017优酷变形计2018优酷爸爸去哪儿5优酷妈妈是超人3爱奇艺2017快乐男生优酷周一见腾讯宝贝的新朋友腾讯资料来源:腾讯、优酷、爱奇艺等,长城证券研究所从具体版权角度来看,版权分销净利润相对较高.

《花儿与少年第三季》单个综艺版权原值为1167.

37万元,分销销售额为6226.

42万元,毛利率高达81.

25%,单个综艺版权分销的弹性空间很大.

2017年仅考虑5档综艺节目版权分销,分销总额可达到47830.

19万元,而5档综艺版权原值仅为11582.

46元,毛利率高达75.

78%,由于不考虑期间费用,在所得税为25%的条件下,2017年湖南卫视版权分销净利率约为56.

8%.

表24:2017年湖南卫视电视综艺版权分销销售额(单位:万元)综艺名称版权原值上线时间销售方式销售额交易对手歌手20173,682.

202017-1-22分销18,867.

92北京奇艺世纪科技有限公司音乐版权收益5,660.

38腾讯音乐(北京)有限公司我们来了23,181.

432017-8-4分销5,660.

38深圳市腾讯计算机系统有限公司2017奇兵神犬2,386.

072017-11-3分销1,981.

13深圳市腾讯计算机系统有限公司花儿与少年第三季1,167.

372017-4-23分销6,226.

42合一信息技术(北京)有限公司我想和你唱第二季1,165.

392017-4-29分销1,415.

09杭州网易云音乐科技有限公司音乐版权收益8,018.

87合一信息技术(北京)有限公司合计11,582.

4647,830.

19资料来源:长城证券研究所3.

芒果超媒估值空间:预计为596~669亿3.

1芒果TV的估值:按PS估值由于大部分视频网站暂无盈利,因此我们对一般视频网站估值采用市销率法估值.

我们以爱奇艺和Netflix的估值作为参考,爱奇艺估值自2018年8月份开始,PS从8x逐渐回到7x、6x、5x、4x,2019年1月份开始有重回趋势,近日估值处在5x~6x之间.

Netflix自2017年开始一直略高于6倍估值,2018年11月份开始处于7x~9x的估值区间,近日估值趋势重回9x~10x区间.

我们认为视频平台相对合理估值在5.

5x左右.

公司深度报告长城证券23请参考最后一页评级说明及重要声明图7:2018年3月—2019年2月爱奇艺PS-Band资料来源:wind,长城证券研究所图8:2016年3月—2019年2月NetflixPS-Band资料来源:wind,长城证券研究所芒果TV的收入来源包括软广收入、硬广收入和会员收入等,由于台综网络招商本质是湖南卫视的网络端变现,因而我们并不将其统计到芒果TV收入中,因此我们得到芒果TV收入的测算公式为:芒果TV总收入=广告收入-台综网络招商收入+会员收入根据测算,我们估计2019年芒果TV总收入约为44.

5亿元,其中广告收入为37.

9亿左右,台综的软广收入约为8.

4亿,2019年会员收入约为15亿元.

我们假设芒果TV的估值倍数分别为4x、5x、5.

5x、6x、7x时,可以得到一组不同的估值,其中当估值为5.

5x时,芒果TV估值约为245亿.

公司深度报告长城证券24请参考最后一页评级说明及重要声明表25:不同估值倍数下芒果TV的估值PS455.

567芒果TV估值(亿)178222.

5244.

75267311.

5资料来源:长城证券研究所3.

2湖南卫视的网端变现估值:按PE估值按PE估值的基础:根据芒果超媒重组书,其在进行未来盈利预测时,也假设芒果TV与湖南台签订的电视节目信息网络播放权采购协议能在到期后续约,因此可以认为湖南卫视会持续把内容以较为优异的价格卖给芒果超媒.

3.

2.

1分销利润测算:从分销客户角度来看,2017年版权分销收益毛利润约为6.

7亿,由于不考虑销售费用,因此在所得税税率为25%的条件下,2017年湖南卫视台综分销净利润为5.

025亿元.

表26:2017年湖南卫视版权分销收入(单位:万元)客户名称销售内容2017年确认收入金额版权来源销售成本毛利深圳市腾讯计算机系统有限公司《浪花一朵朵》、《中餐厅》、《我们来了》第二季等27,317湖南台增资/采购、自制8,59118,725北京奇艺世纪科技有限公司《歌手2017》、《进击吧,闪电!

》等25,204湖南台增资3,03622,167合一信息技术(北京)有限公司《我想和你唱》第二季、《花儿与少年》第三季等14,495湖南台增资/采购、自制2,42412,070芒果影视文化有限公司《路从今夜白之遇见青春》等12,266湖南台增资/采购、自制2,5329,734腾讯音乐(北京)有限公司《歌手2017》等5,975湖南台增资8415,134合计85,25617,42567,831资料来源:公司公告,长城证券研究所2018年快乐阳光内容运营服务收入为13.

3亿元,我们可以近似认为版权分销收入在2018年增加3.

45亿元,结合版权分销净利率预测值为60%,我们估计2018年版权分销净利润为7亿元.

(7.

095=6.

7*0.

75+3.

45*0.

6)根据重组书预测,2019年版权分销收入增加约为2亿,则2019年版权分销净利润约为8.

295亿元.

(8.

295=6.

7*0.

75+3.

45*0.

6+2*0.

6)表27:重组书对快乐阳光版权销售收入(单位:万元)收入201520162017201820192020内容运营服务11,91345,05498,707133254154,124172,093公司预测154,124172,093增量345472087017,969其中:版权销售收入45,05494,115资料来源:公司公告,长城证券研究所公司深度报告长城证券25请参考最后一页评级说明及重要声明3.

2.

2台综网络招商利润测算:我们对2019年台综网络招商净利润做敏感性分析,在不含折扣且全部售卖的情况下,2019年湖南卫视主要电视综艺网络招商刊例价约为11亿元.

(不包括《快乐大本营》和《天天向上》收入)《快乐大本营》和《天天向上》网络招商刊例价一共约为2.

5亿.

表28:19年《快乐大本营》、《天天向上》网络招商刊例价(单位:万元)项目数量/金额数量/金额快乐大本营广告位数量12快乐大本营广告位刊例价100004000天天向上广告位数量12天天向上广告位刊例价40001500资料来源:草根调研,长城证券研究所在给定台综招商折扣率分别为4折、5折、6折、7折、8折、9折时,可以得到一组台综网络招商的预测净利润以及湖南卫视内容变现的净利润.

例如折扣率为70%,售卖率为80%时,不含《快乐大本营》与《天天向上》的其余台综网络招商收入为6.

16亿元,加上《快乐大本营》与《天天向上》的变现收入一共为7.

91亿元,所有台综网络招商净利润为4.

746亿元.

表29:不同折扣率下(售卖率按80%)湖南卫视网端变现的净利润(单位:亿元)折扣率40%50%60%70%80%90%2019主要台综网络招商收入3.

524.

45.

286.

167.

047.

922019《快本》&《天天向上》网络招商收入11.

251.

51.

7522.

252019所有台综网络招商收入4.

525.

656.

787.

919.

0410.

172019所有台综网络招商净利润2.

7123.

394.

0684.

7465.

4246.

1022019年湖南卫视网端净利润(版权分销+网络端招商)11.

00711.

68512.

36313.

04113.

71914.

397资料来源:长城证券研究所假设湖南卫视的估值分别为20x、25x、30x、35x时,我们可以得到在不同折扣率以及估值倍数下湖南卫视网端变现的估值,例如当折扣率为70%,PE为25时,湖南卫视网端变现能力估值约为326亿元.

(326≈13.

041*25)表30:不同折扣和估值倍数下湖南卫视网端的估值(单位:亿元)折扣率(售卖率以80%计算)40%50%60%70%80%90%PE20220.

14233.

702247.

26260.

82274.

38287.

9425275.

175292.

1275309.

075326.

025342.

975359.

92530330.

21350.

553370.

89391.

23411.

57431.

9135385.

245408.

9785432.

705456.

435480.

165503.

895资料来源:长城证券研究所公司深度报告长城证券26请参考最后一页评级说明及重要声明3.

3快乐阳光运营商业务与其他四家子公司的估值第一、运营商业务估值:按10倍PE预测运营商业务收入主要来自为三项业务提供内容服务,分别为与电信运营商合作(需要资质)、与电信运营商/有线电视运营商合作以及电信移动增值服务.

根据快乐阳光利润结构表可以看出,2015年~2017年运营商业务毛利率分别为57.

2%、61.

7%和61.

3%.

如果毛利率取60%,费用率取20%计算,净利率约为40%.

2019年运营商业务收入约为10亿,则净利润约为4亿,按照10倍估值,则运营商业务的估值为40亿.

表31:快乐阳光运营商业务收入预测(单位:万元)收入2015年2016年2017年2018年2019年预测2020年预测运营商业务16,09830,73161,11783,585102,236121,975运营商业务毛利率57.

20%61.

70%61.

30%资料来源:公司公告,长城证券研究所第二,芒果超媒其余四家子公司估值:按10倍PE预测从长期发展来看,芒果互娱、天娱传媒和芒果影视对湖南卫视的发展依赖相对较大,因此预计2019~2020年,这三家子公司业绩相对平淡.

其中芒果互娱的影视IP游戏改编权受湖南卫视影视剧孵化的影响;天娱传媒的艺人主要受湖南卫视选秀节目效果的影响;芒果影视为湖南卫视提供定制剧的毛利率高低同样受湖南卫视广告招商收入的影响.

芒果互娱:从湖南台购入影视IP的游戏改编权,进而与游戏研发商合作定制游戏,因而其未来增长主要受影视IP孵化的能力.

芒果互娱2017年度游戏业务收入占比53.

2%,具体包括游戏IP合作、游戏研发和游戏发行,其中游戏IP合作占游戏业务收入的89.

40%,占总营业收入的48.

6%.

游戏IP业务主要自湖南卫视获取内容IP、文学作品等的移动游戏、应用开发权以及游戏改编权等,在行业内选择具备较强研发实力的游戏研发商合作,进行游戏的定制,截止2017年底,芒果互娱已储备40余款影视游戏改编权.

表32:2017年芒果互娱按业务分类的营业收入结构构成情况(单位:万元)业务类型2017年度2016年度2015年度收入占比收入占比收入占比游戏业务7948.

2353.

20%5941.

6965.

46%1132.

4232.

48%其中:游戏IP合作7260.

9548.

60%5687.

5762.

66%480.

7613.

79%游戏研发25.

010.

17%135.

211.

49%651.

6618.

68%游戏发行662.

264.

43%118.

911.

31%--互动营销业务2269.

9515.

19%1868.

820.

59%1512.

2841.

93%增值业务2375.

5415.

90%947.

710.

44%841.

323.

33%电竞业务1011.

326.

77%256.

312.

82%--衍生业务1322.

768.

85%54.

860.

60%--其他业务13.

350.

09%6.

890.

08%--合计14941.

14100.

00%9076.

24100.

00%3486100.

00%资料来源:公司公告,长城证券研究所天娱传媒:其目前主要服务艺人来自湖南卫视选秀节目,尤其是《快乐男生》,因而其未来增长受其选秀节目的发展.

天娱传媒分别在2007年、2010年、2013年、2017年举办了《快乐男生》,公司目前30多名艺人中大部分艺人来自此节目,合约期为8年.

天娱公司深度报告长城证券27请参考最后一页评级说明及重要声明传媒当家艺人主要为华晨宇、白举纲和欧豪,均是2013年《快乐男声》出道,合约2021年到期.

2017年,天娱传媒前五大供应商采购中,华晨宇所在工作室占比13.

23%,姜潮所在工作室占比6.

31%.

表33:2017年天娱传媒前五大供应商采购情况(单位:万元)年度前五大供应商(按金额)金额占当期总采购金额比重2017年湖南广播电视台卫视频道7783.

0221.

63%东阳横店华开见宇影视工作室4758.

5213.

23%江苏次元影业有限公司2654.

057.

38%东阳真我影视文化工作室2270.

56.

31%浙江东阳新媒诚品文化传媒有限公司1603.

774.

46%合计19069.

8653.

01%资料来源:公司公告,长城证券研究所表34:天娱传媒目前主要活跃艺人姓名华晨宇白举纲欧豪张航于朦胧张新成赖雨濛合约期2013年7月13日-2021年7月12日2013年7月20日-2021年7月19日2013年7月20日-2021年7月19日2017年6月30日-2025年6月29日2013年7月20日-2021年7月19日2014年9月1日-2022年8月31日2017年2月8日-2023年2月7日是否快男出道是是是是是否否资料来源:公司公告,长城证券研究所芒果影视:主要为湖南卫视"青春进行时"打造定制剧,毛利率主要由湖南卫视决定,因而目前其受湖南卫视广告收入影响.

2017年度芒果影视定制栏目剧业务收入占总收入96.

94%,作为湖南卫视"青春进行时"定制栏目剧场的唯一生产组织方和资源协调方,芒果影视成立以来共投资的40多部电视剧中"青春进行时剧场"有17部,出品过《爱的妇产科》、《旋风少女》、《漂亮的李慧珍》等一系列成功作品.

芒果影视对于单部剧的采购定价,不论是否为关联单位还是市场制作团队,均采用实际制作成本加一定比例毛利的方式进行定价,比例为10%~20%,以17年为例,芒果影视的影视剧相关毛利率为13.

18%,受湖南卫视广告收入影响较大.

表35:2015~2017年度芒果影视毛利率项目2017年度2016年度2015年度综合毛利率13.

18%10.

37%10.

86%影视剧及相关13.

18%10.

01%10.

72%其他12.

23%25.

52%26.

81%资料来源:公司公告,长城证券研究所芒果娱乐:主要向湖南卫视和视频网站提供影视内容,因而其主要受主要视频平台的采购预算影响.

芒果娱乐2017年电视剧及衍生业务收入占比70.

03%,截止目前主要作品在影视剧方面约6部,综艺方面约4部,播出平台基本为湖南卫视及芒果TV.

芒果娱乐制作的影视剧产品包括《只因单身在一起》、《寻找爱的冒险》、《别那么骄傲》、《青春最好时》、《我们的少年时代》等精品影视剧,主打的青春题材影视剧较符合湖南卫视的风格定位.

公司深度报告长城证券28请参考最后一页评级说明及重要声明表36:芒果娱乐主要作品主营业务主要作品播放平台影视剧业务电视剧:只因单身在一起、寻找爱的冒险、欢喜密探、我们的少年时代、青春最好时电影:那件疯狂的小事叫爱情网络剧:别那么骄傲微电影:绝望者游戏电视剧播放平台:湖南卫视、芒果TV综艺节目业务综艺节目:味道网络综艺:周一见(第一季、第二季、第三季)、Hello!

女神、超次元偶像播放平台:湖南卫视、芒果TV艺人经纪业务规模很小资料来源:电视猫,长城证券研究所我们认为芒果互娱、芒果影视、芒果娱乐和天娱传媒四家子公司增长潜力较小,所以均按照10倍估值进行测算.

结合四家子公司未来利润预计情况,年均利润按2亿测算,则在10倍估值条件下,我们认为估值为20亿元,快乐阳光运营商业务与其余四家子公司估值合计为60亿元.

表37:2018~2020年芒果互娱、天娱传媒、芒果影视及芒果娱乐的承诺净利润(单位:亿元)标的公司2017年承诺净利润2018年承诺净利润2019年承诺净利润2020年承诺净利润芒果互娱0.

410.

510.

490.

51实际0.

46天娱传媒0.

950.

210.

250.

28实际1.

20芒果影视0.

420.

490.

450.

47实际0.

44芒果娱乐0.

280.

750.

640.

75实际0.

31总利润2.

401.

961.

842.

01平均值2.

05资料来源:公司公告,长城证券研究所根据以上测算,芒果TV相对合理估值为245亿,快乐阳光运营商业务与其余四家子公司估值合计为60亿元.

在台综网端招商售卖率80%,折扣率70%假设下,湖南卫视网端变现若为20倍估值,则芒果超媒总估值为291+245+60=596亿元;若湖南卫视网端变现若为25倍估值,芒果超媒总估值约为364+245+60=669亿元.

同时,芒果超媒2019~2020年预计净利润为13.

8亿、16.

5亿,对应当前股价,PE为30X、25X,首次覆盖给予"推荐"评级.

公司深度报告长城证券29请参考最后一页评级说明及重要声明4.

风险提示台综网络招商不及预期的风险,会员数量增长不及预期的风险,快乐阳光无法取得或以合理商业条件取得2020年12月31日之后湖南台相关节目信息网络传播权的风险.

4.

1附:盈利预测表利润表(百万)2016A2017A2018E2019E2020E主要财务指标2016A2017A2018E2019E2020E营业收入3219.

282983.

769577.

8711451.

3013592.

70成长性营业成本2537.

392305.

796846.

268015.

919514.

89营业收入增长15.

1%-7.

3%221.

0%19.

6%18.

7%销售费用561.

45526.

291561.

671832.

212174.

83营业成本增长24.

0%-9.

1%196.

9%17.

1%18.

7%管理费用118.

38113.

69358.

21374.

46443.

80营业利润增长-37.

6%28.

6%1241.

4%53.

5%20.

5%财务费用-29.

47-30.

74-55.

22-87.

92-127.

96利润总额增长-26.

3%3.

6%1173.

9%52.

3%20.

4%投资净收益29.

362.

147.

879.

8412.

30净利润增长-30.

0%9.

0%1131.

7%54.

5%19.

7%营业利润48.

2962.

11833.

161278.

521541.

10盈利能力营业外收支15.

854.

3513.

4210.

8011.

11毛利率21.

2%22.

7%28.

5%30.

0%30.

0%利润总额64.

1466.

46846.

591289.

321552.

20销售净利率2.

0%2.

1%8.

9%11.

3%11.

3%所得税0.

292.

68-3.

40-8.

1413.

37ROE3.

8%3.

7%27.

1%29.

7%26.

3%少数股东损益-2.

67-8.

76-43.

46-82.

93-113.

19ROIC2.

0%2.

0%25.

0%26.

9%23.

2%净利润66.

5372.

54893.

451380.

391652.

02营运效率资产负债表(百万)销售费用/营业收入17.

4%17.

6%16.

3%16.

0%16.

0%流动资产2044.

221995.

185038.

555030.

558331.

64管理费用/营业收入3.

7%3.

8%3.

7%3.

3%3.

3%货币资金1024.

871104.

922843.

083235.

705570.

18财务费用/营业收入-0.

9%-1.

0%-0.

6%-0.

8%-0.

9%应收账款152.

35215.

59590.

29555.

15687.

20投资收益/营业利润60.

8%3.

4%0.

9%0.

8%0.

8%应收票据0.

000.

00128.

560.

30130.

32所得税/利润总额0.

4%4.

0%-0.

4%-0.

6%0.

9%存货101.

6973.

71544.

45280.

76635.

83应收账款周转率31.

3216.

2223.

7719.

9921.

88非流动资产293.

66279.

10270.

68248.

72227.

27存货周转率15.

1826.

2922.

1519.

4320.

76固定资产120.

21115.

64120.

4091.

4765.

94流动资产周转率1.

541.

482.

722.

272.

03资产总计2337.

882274.

285309.

235279.

278558.

91总资产周转率1.

371.

292.

532.

161.

96流动负债668.

63551.

082167.

06905.

732701.

92偿债能力短期借款0.

0035.

9521.

4926.

8621.

08资产负债率28.

8%24.

4%40.

9%17.

2%31.

6%应付款项464.

16293.

051393.

67526.

771752.

79流动比率3.

063.

622.

335.

553.

08非流动负债5.

263.

953.

953.

953.

95速动比率2.

913.

492.

075.

242.

85长期借款0.

000.

000.

000.

000.

00每股指标(元)负债合计673.

89555.

022171.

01909.

682705.

86EPS0.

070.

070.

901.

391.

67股东权益1663.

991719.

263138.

224369.

605853.

05每股净资产1.

641.

703.

174.

506.

11股本401.

00401.

00990.

02990.

02990.

02每股经营现金流-0.

200.

041.

340.

452.

38留存收益545.

62600.

121227.

972178.

223302.

88每股经营现金/EPS-2.

940.

551.

480.

321.

43少数股东权益43.

9840.

32-3.

15-86.

08-199.

27估值负债和权益总计2337.

882274.

285309.

235279.

278558.

91PE622.

04570.

5146.

3229.

9825.

05现金流量表(百万)PEG-20.

85-22.

390.

420.

170.

13经营活动现金流-51.

10-60.

071323.

81445.

422358.

06PB25.

5424.

6513.

179.

296.

84其中营运资本减少-236.

38-24.

41325.

25-866.

08835.

36EV/EBITDA596.

82609.

2538.

4829.

0623.

05投资活动现金流-372.

20240.

56-195.

37-80.

00-90.

38EV/SALES12.

5513.

534.

033.

332.

62其中资本支出30.

5528.

7815.

71-33.

71-37.

69EV/IC24.

8623.

4812.

188.

495.

86融资活动现金流-75.

6422.

44609.

7227.

2166.

80ROIC/WACC0.

190.

192.

372.

552.

19净现金总变化-498.

79202.

751738.

16392.

622334.

48REP128.

40125.

195.

143.

342.

68公司深度报告http://www.

cgws.

com研究员承诺本人具有中国证券业协会授予的证券投资咨询执业资格或相当的专业胜任能力,在执业过程中恪守独立诚信、勤勉尽职、谨慎客观、公平公正的原则,独立、客观地出具本报告.

本报告反映了本人的研究观点,不曾因,不因,也将不会因本报告中的具体推荐意见或观点而直接或间接接收到任何形式的报酬.

特别声明《证券期货投资者适当性管理办法》、《证券经营机构投资者适当性管理实施指引(试行)》已于2017年7月1日起正式实施.

因本研究报告涉及股票相关内容,仅面向长城证券客户中的专业投资者及风险承受能力为稳健型、积极型、激进型的普通投资者.

若您并非上述类型的投资者,请取消阅读,请勿收藏、接收或使用本研究报告中的任何信息.

因此受限于访问权限的设置,若给您造成不便,烦请见谅!

感谢您给予的理解与配合.

免责声明长城证券股份有限公司(以下简称长城证券)具备中国证监会批准的证券投资咨询业务资格.

本报告由长城证券向专业投资者客户及风险承受能力为稳健型、积极型、激进型的普通投资者客户(以下统称客户)提供,除非另有说明,所有本报告的版权属于长城证券.

未经长城证券事先书面授权许可,任何机构和个人不得以任何形式翻版、复制和发布,亦不得作为诉讼、仲裁、传媒及任何单位或个人引用的证明或依据,不得用于未经允许的其它任何用途.

如引用、刊发,需注明出处为长城证券研究所,且不得对本报告进行有悖原意的引用、删节和修改.

本报告是基于本公司认为可靠的已公开信息,但本公司不保证信息的准确性或完整性.

本报告所载的资料、工具、意见及推测只提供给客户作参考之用,并非作为或被视为出售或购买证券或其他投资标的的邀请或向他人作出邀请.

在任何情况下,本报告中的信息或所表述的意见并不构成对任何人的投资建议.

在任何情况下,本公司不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任.

长城证券在法律允许的情况下可参与、投资或持有本报告涉及的证券或进行证券交易,或向本报告涉及的公司提供或争取提供包括投资银行业务在内的服务或业务支持.

长城证券可能与本报告涉及的公司之间存在业务关系,并无需事先或在获得业务关系后通知客户.

- 芒果超媒(300413)公司深度报告相关文档

- 勋爵Agatha Christie´s Poirot《大侦探波洛(1989)》第十一季第四集完整中英文对照剧本

- 小姐Agatha Christie´s Poirot《大侦探波洛(1989)》第十一季第二集完整中英文对照剧本

- 詹姆士Agatha Christie´s Poirot《大侦探波洛(1989)》第十一季第一集完整中英文对照剧本

- 首相Agatha Christie´s Poirot《大侦探波洛(1989)》第二季第八集完整中英文对照剧本

- 波罗Agatha Christie´s Poirot《大侦探波洛(1989)》第二季第九集完整中英文对照剧本

- 波洛Agatha Christie´s Poirot《大侦探波洛(1989)》第三季第三集完整中英文对照剧本

Letbox(35美元/年),美国洛杉矶VPS终身7折

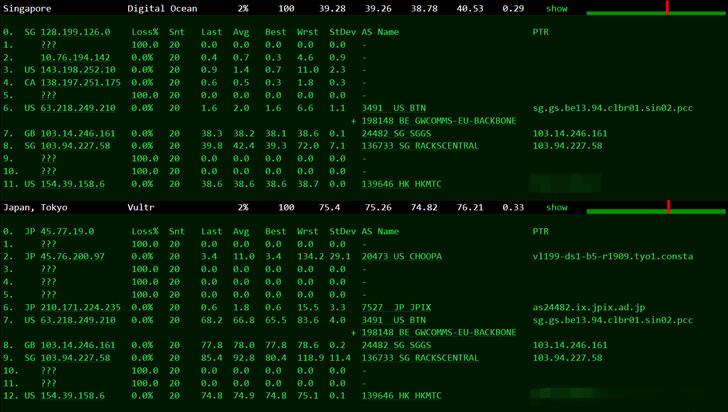

Letbox 云服务商在前面的文章中其实也有多次介绍,这个服务商其实也算是比较老牌的海外服务商,几年前我也一直有使用过他们家的VPS主机,早年那时候低至年付15-35美元左右的VPS算式比较稀缺的。后来由于服务商确实比较多,而且也没有太多的网站需要用到,所以就没有续费,最近这个服务商好像有点活动就躁动的发布希望引起他人注意。这不有看到所谓的家中有喜事,应该是团队中有生宝宝了,所以也有借此来发布一些...

Megalayer新加坡服务器国际带宽线路测评

前几天有关注到Megalayer云服务器提供商有打算在月底的时候新增新加坡机房,这个是继美国、中国香港、菲律宾之外的第四个机房。也有工单询问到官方,新加坡机房有包括CN2国内优化线路和国际带宽,CN2优化线路应该是和菲律宾差不多的。如果我们追求速度和稳定性的中文业务,建议还是选择CN2优化带宽的香港服务器。这里有要到Megalayer新加坡服务器国际带宽的测试服务器,E3-1230配置20M国际带...

RAKsmart 2021新年新增韩国服务器及香港美国日本VPS半价

RAKsmart 商家我们肯定不算陌生,目前主要的营销客户群肯定是我们。于是在去年的时候有新增很多很多的机房,比如也有测试过的日本、香港、美国机房,这不今年有新增韩国机房(记得去年是不是也有增加过)。且如果没有记错的话,之前VPS主机也有一次磁盘故障的问题。 这不今天有看到商家新增韩国服务器产品,当然目前我还不清楚商家韩国服务器的线路和速度情况,后面我搞一台测试机进行...

-

软银支付日本支付平台电脑杀毒软件哪个好电脑杀毒软件那个最好??轿车和suv哪个好SUV和轿车哪个好点?纠结电信10000宽带测速电信宽带速度qq网盘在哪里QQ网盘在哪里dns服务器故障电脑dns服务器发生故障怎么解决360云网盘下载360云盘怎么下载和移走以前的文件?360云盘关闭360云盘关闭了 里面的东西怎么办月抛隐形眼镜价格隐形眼镜月抛/半年抛/一年抛的都多少钱?正规眼镜店的价格我指的是强生月抛强生月抛怎么样?