数据中心托管主机

证券研究报告新三板TMT专题报告国内IDC产业未来有望进入并购加速期,关注三大价值维度优质企业2018.

11.

14魏也娜(分析师)电话:020-88836105邮箱:A1310518090001执业编号:weiyn@gzgzhs.

com.

cnIDC是信息时代重要的基础设施,我国整体规模较小IDC是当今信息时代重要的基础设施,2016年全球批发及零售数据中心托管市场规模达到335.

95亿美元,批发型数据中心托管市场龙头为DigitalRealty,零售型数据中心托管市场龙头为Equinix,中国所在亚洲市场全球占比为35.

1%.

但目前我国IDC产业存在"小而散"的现状,龙头企业中国电信仅占据3%的全球份额,与排名第一的Equinix13%全球占有率相差较大,海外IDC产业发展对国内具备一定的借鉴意义.

海外IDC进入新一轮并购周期,借鉴海外看未来IDC青睐并购有其必然性(1)云计算快速发展,IDC适者生存提升规模势在必行.

云计算本身为适应大规模存储及大规模计算而生,同时公有云承载众多客户需求,天然对大规模、广覆盖有要求.

IDC无论作为云计算的的供应商还是竞争者均需要提升规模,降低成本;另一方面,云计算为物联网、人工智能创造了基础条件,随着物联网、人工智能落地,数据大幅增长带动IDC需求增长;(2)IDC模式兼具重资产及网络效应特性,适合并购扩张.

IDC投资成本高昂,云计算厂商基础设施投资最低应在10亿美元以上,IDC具备一定的辐射范围,但客户的业务是全球范围开展的,这使得IDC具备很强的网络效应,并购可实现资源及客户协同.

当前受云计算影响及房地产投资信托(REITs)广泛应用的影响,海外IDC行业进入第三次并购周期,2017年全球IDC并购达历史新高.

分析近三年海外IDC并购发现(1)REITs是重要的资产购买方;(2)客户及物业是被并购方的核心价值;(3)以跨区并购为主;(4)并购基本发生在美洲、亚洲及欧洲市场中的一线城市或科技中心,IDC业务处于中高速增长地区.

国内IDC有望进入并购加速期对照我国目前IDC行业现状,未来IDC并购有望叠加海外第二次、第三次并购特点,即通过并购实现规模的快速扩张;面对云计算影响,迫切需要通过收购形成强大的网络效应,同时通过并购进入混合云,边缘计算、物联网,软件定义网络等相关新型技术领域.

未来IDC企业的并购重点依然在于一线城市、骨干节点城市及科技中心,上市IDC企业、私募基金有望成为重要的整合平台.

投资策略及标的推荐关注一线城市、骨干节点城市及科技中心拥有优质客户或大中型物业的IDC企业,相关企业具备投资及并购价值,新三板关注首都在线(836366.

OC)、尚航科技(430071.

OC).

风险提示物联网发展不达预期,IDC部分城市可能出现过剩,部分IDC企业面临淘汰风险.

【新三板云计算行业专题】相关报告1、【行业深度报告】腾云起驾,迎接云计算黄金十年2、【行业深度报告】云计算重构IDC价值,2017关注结构性机会3、【新三板云计算专题报告】2017财报验证IDC投资逻辑,关注新三板头部企业2018年5月29日广证恒生做中国新三板研究极客敬请参阅最后一页重要声明证券研究报告第2页共22页新三板TMT专题报告目录目录.

2图表目录.

31.

国内IDC与海外相比规模尚存在差距.

41.

1IDC是信息化时代重要的基础设施.

41.

2国内IDC与海外相比存在较大差距.

52.

海外IDC进入新一轮并购周期,循迹英美看未来.

72.

1重资产、网络效应及云计算快速发展推动全球新一轮并购.

72.

1.

1云计算产业快速发展,推动新一轮IDC投资热潮82.

1.

2IDC具备重资产及网络效应,是一种规模经济的商业模式.

82.

2海外IDC进入新一轮并购浪潮.

92.

3REITs是重要的资产购买方,客户、资产及位置是关注的核心价值.

102.

3.

1REITs是重要的购买主体142.

3.

2并购价值与所在地密切相关.

152.

3.

3并购与企业本身商业模式有关,资产及客户是核心关注点.

153.

国内IDC有望进入并购加速期.

174.

投资策略及标的推荐.

184.

1投资策略:重点关注一线城市IDC.

184.

2标的推荐:三大价值维度甄选优质资产.

194.

2.

1尚航科技(836366):位居广州骨干节点,资产优质客户众多.

194.

2.

2首都在线(430071):位居IDC重点市场,客户资源丰富.

195.

风险提示.

20敬请参阅最后一页重要声明证券研究报告第3页共22页新三板TMT专题报告图表目录图表1.

北美是全球最大的数据中心市场4图表2.

全球数据中心业务以零售型为主4图表3.

目前全球数据中心托管市场龙头企业为Equinix.

5图表4.

2016年Equinix为零售型业务龙头.

5图表5.

2016年DigitalRealty为批发型业务龙头.

5图表7.

2015-2017年Q1-Q4超大型数据中心投资额持续增长(单位:十亿美元)7图表8.

近年来IDC并购持续活跃.

7图表9.

超大规模数据中心数量有望快速增长.

8图表10.

IDC建设需要进行大量的投入.

9图表11.

IDC建设成本十分高昂.

9图表12.

数据中心REITS2015-2017年回报率较高.

10图表13.

2015-2017年数据中心并购交易额增长(单位:百万美元)10图表14.

2016年重要数据中心并购交易案.

10图表15.

2017年重要数据中心并购交易案.

11图表16.

2018年上半年十大数据中心并购交易案.

13图表17.

截止2017.

3.

31,共有5个公开交易的数据中心REITs.

14图表18.

近几年主要并购事件集中于北美、欧洲及亚洲市场,其中北美市场最为活跃.

15图表19.

2014-2018国内大量企业进入IDC行业17图表20.

新三板拥有一批优质IDC企业.

19敬请参阅最后一页重要声明证券研究报告第4页共22页新三板TMT专题报告1.

国内IDC与海外相比规模尚存在差距1.

1IDC是信息化时代重要的基础设施IDC是信息化时代重要的基础设施,是通过internet传递、加速、展示、计算、存储数据信息过程中的重要一环.

数据中心是上世纪IT领域的一项重要发明,标志着IT应用的规范化.

IDC兼具不同行业的属性:从技术角度看,它是IT系统的延伸;从收益模式看,建设数据中心需要面积较大的不动产物业,土地、建筑物的升值、租赁回报是数据中心重要的收入来源之一,与商业地产性质接近;从产业结构看,数据中心与周边的环境息息相关,充足的用电供应、低廉的电价、充沛的水源、寒冷的环境等是影响数据中心平稳运行的关键要素,因此,数据中心又具备基础设施类资产的属性.

目前IDC提供商主要提供三种不同类型的服务,分别是:批发主机代管、零售主机代管和主机托管.

批发主机代管:数据中心运营商提供占地数万平方英尺的超大机房甚至整个数据中心,供某一机构使用,数据中心提供出色的冗余能力,保障供电充足及提供符合客户需要的网络连接,客户全面参与设计和布局,并根据需求采购服务器,通常租赁期长达三年;零售主机代管:许多客户共享一个数据中心,每个客户可能有自己的机架或机房.

租赁期短至甚至只一年,服务器是客户的,而客户对于数据中心的设计和运营没有太多的参与;主机托管:数据中心运营商提供主机租赁,客户通过Web界面管理服务器,相关合同一般价格较低租期较短.

Structureresearch数据显示2016年全球批发及零售数据中心托管市场规模达到335.

95亿美元,其中北美市场是全球最大的数据中心托管市场,占比达41.

7%,中国所处的亚洲市场为全球第二大市场,占比达到35.

1%;另一方面零售型主机代管是主要业务形态,占比达到75%.

图表1.

北美是全球最大的数据中心市场图表2.

全球数据中心业务以零售型为主资料来源:Structureresearch、广证恒生资料来源:Structureresearch、广证恒生SynergyResearch数据显示2018年Q1季度全球IDC龙头为Equinix,近年来企业持续通过并购提升市场份额,目前市场占有率达到13%.

国内最大的IDC供应商中国电信拥有3%的全球市场份额,排名第五.

139.

9672.

335.

87117.

79全球数据中心托管市场规模分布(亿美元)北美欧洲、中东及非洲拉丁美洲亚洲75%25%全球数据中心托管市场规模分布(亿美元)零售型批发型敬请参阅最后一页重要声明证券研究报告第5页共22页新三板TMT专题报告图表3.

目前全球数据中心托管市场龙头企业为Equinix资料来源:SynergyResearch、广证恒生全球前十大数据中心托管服务提供商中,Equinix业务重心主要在零售型业务,而DigitalRealty主要从事批发型数据中心.

中国电信在全球零售型数据中心托管业务市场占有率为5.

9%,在批发型数据中心托管业务中市场份额为4.

3%,整体规模仍较小.

图表4.

2016年Equinix为零售型业务龙头图表5.

2016年DigitalRealty为批发型业务龙头资料来源:Structureresearch、广证恒生资料来源:Structureresearch、广证恒生1.

2国内IDC与海外相比存在较大差距从全球来看,国内IDC龙头与海外巨头相比仍存在较大差距.

批发型数据中心整体规模为83.

99亿美元,占比25%,其中前五大批发型数据中心的市场占有率为42.

80%,国内最大的IDC供应商中国电信全球份额为4.

3%,前五大零售型数据中心市场占有率为26.

10%,中国电信、中国联通位居分列第二、第三,约为第一名Equinix市占率的1/2.

从整个亚洲来看,国内的数据中心体量仍偏小.

2016年中国电信IDC业务在亚洲的市场占有率为8%,排名第二,世纪互联在亚洲地区的市场占有率为0.

4%,头部企业仍具备较大的规模成长空间.

10.

50%5.

90%4.

30%3.

30%2.

10%73.

90%2016年零售型数据中心市场份额EquinixChinaTelecomChinaUnicomTelehouse(KDDI)NTTCommunications其他20.

50%7.

70%6%4.

30%4.

30%57.

20%2016年批发型数据中心市场份额DigitalRealtyTrustGlobalSwitchDuPontFabrosTechnologyCyrusOneChinaTelecom其他敬请参阅最后一页重要声明证券研究报告第6页共22页新三板TMT专题报告图表6.

国内数据中心在亚洲来看体量仍偏小供应商亚洲市场占有率相关情况NTTcommunications9.

7%NTT通信(日本)与印度的NetmagicSolutions在亚洲11个国家有109个数据中心,在亚洲占地达20万平方,其中62%在日本.

NTT最大的特色在于在租赁及托管之外,提供综合增值服务,包括云服务,安全,网络/VoIP,SDN,NFV,基于云的VPNs.

Chinatelecom8%中国电信是国内最大的IDC提供商,"8+2"战略下拥有8个区域云数据中心及内蒙、贵州2个云campuses,IDC面积为40万,拥有300个数据中心.

其优势在于拥有国内主要网络设施及良好的政府关系Equinix5.

3%Equinix是全球连接和数据中心公司,在全球5大洲21个国家拥有150个数据中心,其中亚洲有29个,Equinix最大的特色是拥有企业生态圈,8500+业务(business),2250+企业及2500+云及IT服务提供商相联,接入1400+网络.

Equinix通过19年持续投入135亿美元平台构建了强大的生态圈,一个跨越41个市场150数据中心的托管及连接平台,平台连接云、网络、商业生态圈及终端Fujitsu5.

40%Fujitsu(日本)特点在于数据中心服务于公司企业ICT基础设施服务,提供IT咨询及外包服务,Fujitsu在日本、澳大利亚及新加坡拥有81个数据中心,2016年扩建了Tatebayashi、Akashi数据中心,使得在日本的数据中心面积增长一倍Singtel2.

40%SINGTEL是新加坡IDC龙头,目前在新加坡、香港及澳大利亚拥有10万平方米数据中心,其特点是提供端对端ICT产品,包括租赁、云网络、安全解决方案及设备管理等.

KDDItelehouse1.

80%KDDI(日本)目前越来越多关注欧美客户在亚洲的IDC业务,运营了30个数据中心,2016年推出了两个新数据中心(Tokyo1300机柜,Osaka700机柜),KDDI是中国大陆最大的全球IDC提供商,在北京、上海及香港拥有2.

28万平米数据中心Telstra1.

50%Telstra(澳大利亚)在亚洲布局较多,2015年4月收购Pacnet(香港及新加坡)使得Telstra经营亚洲最大海底光纤,Telstra拥有58个数据,其中20个在澳大利亚,Telstra特色在于通过收购Pacnet提升了数据中心服务的多样性,此外在中国与PBS(PacnetBusinessSolutionsChina)合作Globalswith1.

30%GlobalSwitch在欧洲和亚太地区的重点枢纽,运营十个数据中心,总面积约32万平方米.

Digitalrealty0.

90%DIGITALREALTY是全球最大的批发型数据中心,在澳大利亚、新加坡、香港及日本拥有5万平米,8个相连的数据中心.

优势在于2015年收购全球最大的连接商之一Telx(US),DIGITAL擅长集装箱数据中心建设,可以在少于26周交付一个数据中心Centurylink0.

40%世纪互联(中国)在亚洲有4个数据中心,此外公司还在上海提供IDC租赁及云服务,世纪互联的特色在于提供混合IT产品(managedhosting,cloudservices,network,andmanagedservices),此外obtainingtheUptimeInstitute'sManagementandOperations(M&O)StampofApprovalfor52datacentersSTTGDC0.

90%STT(新加坡)成立于2014年,是STTelemedia全资子公司,目前拥有50个数据中心,在并购战略上十分激进资料来源:Wind、广证恒生敬请参阅最后一页重要声明证券研究报告第7页共22页新三板TMT专题报告2.

海外IDC进入新一轮并购周期,循迹英美看未来2.

1重资产、网络效应及云计算快速发展推动全球新一轮并购近年来随着云计算业务的快速发展,全球IDC投资及并购十分活跃,全球IDC并购快速增长.

根据SynergyResearch的调查,全球主要云计算提供商2017年资本支出为750亿美元,其中大部分是数据中心支出.

2017年第四季度,云计算支出排名前五的行业巨头是谷歌、微软、亚马逊、苹果和Facebook它们的云计算支出占全球70%以上,紧随其后的是阿里巴巴、IBM、甲骨文、SAP、腾讯.

2018年第一季度,全球超大规模数据中心运营商资本支出增长至270亿美元,环比增幅超20%,同比增长80%以上.

以往资本支出通常在第四季度出现季节高位,接着在下一年第一季度会出现下滑,但是2018年第一季度的投资额依旧保持增长,这是一个里程碑事件,说明数据中心的布局战争空间热烈.

图表7.

2015-2017年Q1-Q4超大型数据中心投资额持续增长(单位:十亿美元)资料来源:中国IDC圈、广证恒生与此同时IDC并购十分活跃.

CBREResearch历史监测数据显示以资产形式及以企业形式收购的IDC规模持续上升,2016年以来进入新一轮并购周期.

图表8.

近年来IDC并购持续活跃资料来源:CBREResearch、广证恒生SynergyResearch显示,2017年全球IDC并购达到最高峰.

2017年全年完成收购48宗数据中心并购,平均每周发生一次重要交易,并购交易金额近230亿美元,月均约18.

8亿美元,通过并购活动采购的数据中心空间超过640万平方英尺.

2017年完成的交易中,最大的一宗交易金额为76亿美元,共有4宗的收05101520252015Q1-2017Q4超大型数据中心投资额:十亿美元敬请参阅最后一页重要声明证券研究报告第8页共22页新三板TMT专题报告购价格超过26亿美元,12宗超10亿美元,31宗的价格超过1亿美元.

相比之下,2015年和2016年的交易总数总和仅为45宗,其中只有3宗的交易价格超过10亿美元.

海外分析一般认为,云计算产业的快速发展及IDC本身商业模式所具备的规模效应是本轮并购快速发展的重要原因.

2.

1.

1云计算产业快速发展,推动新一轮IDC投资热潮云计算(特别是边缘计算领域)、大数据、人工智能、5G等新兴产业的兴起和蓬勃发展对数据处理的速度和计算量提出了新的要求,为数据中心产业带来新的机遇.

云计算本身为适应大规模存储及大规模计算而生,同时公有云承载众多客户需求,天然对大规模、广覆盖有要求.

根据思科预测,到2020年超大规模数据中心数量将从2016年的300个增长到485个,而超大规模数据中心将在未来占到全部数据中心服务器安装量的47%,占公共云服务器安装量的83%和公有云负载总量的86%.

到2020年,超大规模数据中心内部流量或将增加5倍,占所有IDC内部流量的53%.

规模上,超大型数据中心逐年增加,单体承载流量能力倍增.

图表9.

超大规模数据中心数量有望快速增长资料来源:IDC圈、广证恒生与此同时5G、物联网等技术的演进,未来数据物理载体需求量有望呈现指数级增长,强烈拉动IDC建设预期.

随着物联网应用的导入,终端多样化程度进一步提升,数据存储及传输需求有望大幅增长.

据IDC统计,2016年全球数据总量12ZB,预计到2020年将到达44ZB,2025年甚至达到163ZB,全球产生的数据量未来10年将至少增加10倍,虽然只有15%左右的数据最终将存储在数据中心当中,但数据总量激增同样将带动数据中心数据存储量成倍增加.

在此预期下,公有云厂商及大型IDC企业纷纷跑马圈地,加大了对数据中心基础设施的投资.

2.

1.

2IDC具备重资产及网络效应,是一种规模经济的商业模式数据中心的建设主要包括网络建设、服务器建设、存储系统建设、软件系统建设、自身服务系统建设、机房场地建设等主要模块,成本投入巨大.

(1)场地建设:数据中心大楼必须进行规划、工程设计、项目管理和建设,如果企业需要利用现有的建筑来建设数据中心,则需要大量的翻新或改建;(2)自身服务系统建设:建设一个Tier3级数据中心需要具有冗余组件的电源和冷却设备、引入多个电源连接,并在发生故障时转移到冗余设施,同时需要配备火灾探测系统、烟感探测系统、灭火系统及监控系统,高级别数据中心往往自身设备投入较大.

(3)软件系统建设:数据中心的运营离不开软件系统的支持,主要包括Web系统、电子邮件系统、数据库系统、安全系统、数据备份软件、应用开发系统等,此外,IDC是靠其优质的2592973463994474850%5%10%15%20%25%30%35%40%45%50%0100200300400500600201520162017201820192020超大规模IDC数量第三方运营商IDC占比敬请参阅最后一页重要声明证券研究报告第9页共22页新三板TMT专题报告服务来占有市场和赢得客户的,自身服务系统还包括客户关系管理系统(CRM)、计费系统、网络与服务器管理系统、内部管理系统.

(4)网络建设:企业需要获得一些主要的带宽提供商的连接服务以确保连续性和服务质量图表10.

IDC建设需要进行大量的投入图表11.

IDC建设成本十分高昂资料来源:公开资料整理、广证恒生资料来源:公开资料整理、广证恒生SynergyResearch指出,顶级云计算服务提供商要想在全球竞争中获得成功,每家公司在基础设施上的投资至少达到每季度10亿美元.

与此同时,IDC具备一定的辐射范围,但客户的业务是全球范围开展的,这使得IDC具备很强的网络效应.

所谓网络效应是指产品价值随购买这种产品及其兼容产品的消费者的数量增加而增加.

IDC并购不仅有助于企业资源规模的提升,还有助于获得新的客户,不同区域IDC存在资源及客户协同效应,同时随着使用客户的增多,客户之间的网络数据传输时延大幅下降,存在显著的网络效应,这进一步推动了行业并购的需求.

2.

2海外IDC进入新一轮并购浪潮当前海外IDC行业进入第三次并购周期.

全球数据中心托管行业起步于1994年.

1999年,Rackspace推出商业数据中心业务,以后数据中心业务快速增长,2000年随着互联网泡沫破灭,大量数据中心倒闭.

2000年左右,IDC行业出现了以进入市场为目的的第一次并购浪潮.

数据中心相关行业中的技术公司开始切入赛道,以初创公司的身份进入托管行业,通过并购迅速扩大体量.

有名的例子之一是早期的数据中心初创公司Exodus通信公司,它在2000年以60亿美元收购了GlobalCenter,但自身很快便破产,随后被CableandWireless公司收购,而CableandWireless公司又在2004年被Savvis公司收购.

这一时期行业处于发展初期,市场受教育程度还不高,数据中心配套基础设施磨合不够,一些并购最终被证明并不成功.

第二次并购浪潮大约在2010年.

经过十年的初期发展后,行业的日益成熟.

此轮浪潮主要是企业收购同行业厂商,扩大规模.

DigitalRealty公司的收购范围主要是美国、欧洲以及亚洲,Equinix公司是欧洲、亚洲和拉丁美洲.

另一个重要并购案例是NTT通信的大家族收入了RagingWire公司、Gyron公司(欧洲)、e-shelter公司(欧洲)以及Netmagic公司(印度).

最近的一次并购浪潮则是基于云计算冲击下的防御性行为,本轮浪潮中房地产投资信托(REITs)成为重要的参与力量.

截止2017年第一季度,共有5个公开交易的数据中心REITs.

数据中心REIT成为重要的投资品类,在这个利好因素聚集的阶段资本回报率与资本的兴趣呈现出良性循环,投资回报率随着行业的演进腾飞不断上升,一举超越了其他REITs的回报率.

55.

60%21.

10%16.

70%4.

40%2.

20%数据中心建设成本构成占比电力设备土建装修空调系统网络设备骨干宽带敬请参阅最后一页重要声明证券研究报告第10页共22页新三板TMT专题报告图表12.

数据中心REITS2015-2017年回报率较高资料来源:NAREIT、广证恒生2.

3REITs是重要的资产购买方,客户、资产及位置是关注的核心价值进一步对近三年IDC并购进行分析.

SynergyResearch数据显示2015-2017年数据中心并购交易量及交易额持续快速增长,三年间合计发展93起并购.

图表13.

2015-2017年数据中心并购交易额增长(单位:百万美元)资料来源:SynergyResearch、广证恒生我们选取其中规模较大的案例进一步分析.

图表14.

2016年重要数据中心并购交易案买方买方身份标的标的情况价格(亿$)相关内容EquinixREITVerizon的29个数据中心美国、拉丁美洲362016年12月发起收购,预计于2017年年中完成MedinaCapital、BC全球私募股权投资CenturyLink的数据中心-28交易将为MedinaCapital提供近260万平方英尺的数据中心空间2%9%8.

90%-5%0%5%10%15%20%25%30%35%201520162017FTSEallREITsS&P500FTSEdatacenterREITs17284801020304050602015年2016年2017年敬请参阅最后一页重要声明证券研究报告第11页共22页新三板TMT专题报告Partners公司DigitalBridgeIDC运营商DataBank公司及6个数据中心达拉斯,明尼阿波利斯,堪萨斯城-DataBank市值高达数亿美元TierPointIT服务商CoSentry公司及9个数据中心美国中西部-交易后CoSentry成为TierPoint的子公司,以TierPoint品牌经营IronMountain数据中心托管服务提供商IO的4个数据中心亚利桑那州、新泽西州、俄亥俄州13-资料来源:DataEconomy、广证恒生图表15.

2017年重要数据中心并购交易案买方买方身份标的标的情况价格(亿$)相关内容VelocityTechnologySolutions美国IT服务商MercuryTechnologyGroupOracle托管服务提供商--NTT通信公司Secure-24美国厂商-增加了自动化套件,将吸引NTT的服务安装服务以及针对Azure、AWS的公共云咨询服务CyrusOneREIT万国数据8%股权中国数据中心供应商-达成两个产品组合的销售和营销合作关系Marvell半导体供应商Cavium半导体公司60使Marvell的市场扩展到超过160亿美元,年营收有望达34亿美元.

Marvell将把Cavium打造为云计算及物联网基础设施提供商,向云端、边缘互连全覆盖转型艾睿电子元器件分销商Commtech增值IT解决方案分销商-Commtech的客户包括EMC、微软、博科、ViolinMemory、Emulex、Veeam、McAfee、戴尔等领先品牌Rackspace云服务商Datapipe及29个数据中心管理服务、托管与协同服务商-使Rackspace业务扩展至俄罗斯、巴西、美国西海岸以及中国.

Datapipe公司负责出租机架、转售来自AWS、Azure、阿里巴巴等的公有云服务,并开发出一套VMware支撑的托管私有云平台,专门面向政府客户以及其它服务供应商.

合并后年销售总额约24亿美元,员工约6700名IronMountain数据服务公司FORTRUST数据中心托管商1.

2821万平方英尺的数据中心设施,9兆瓦的租用空间和7兆瓦的电力扩容能力CarterValidusREITSunnyvale的数据中心全部对外租赁的数据中心等0.

47涉及76,500平方英尺的全部对外租赁的数据中心,以及位于辛辛那提的被"全球投资级技术公司"完全租赁的58,000平方英尺的数据中心Peak10IDC运营商ViaWest萧氏通讯的子公司16.

5合并为Flexential,在21个国家拥有41个数据中心,服务4200个客户,拥有300万敬请参阅最后一页重要声明证券研究报告第12页共22页新三板TMT专题报告平方英尺的数据中心空间和95兆瓦的电力容量.

交易创建了覆盖美国东海岸到西海岸20个市场的数据中心网络DigitalRealtyREITFabrosIT技术公司76DupontFabros是DigitalRealty的最大竞争对手之一.

交易创造了一个拥有2600万平方英尺数据中心空间的云巨头,并为DLR增加了两个热门市场:北弗吉尼亚州和芝加哥CarterValidusREIT数据中心资产北卡罗来纳州16.

4该标的完全租赁给IT提供商,空间约6万平方英尺.

CarterValidus是一个非交易性REIT,专注于数据中心和医疗保健行业,通常购买完全租赁的数据中心CarterValidusREITFortisProperty的数据中心康涅狄格0.

59该标的目前全部租赁给CyrusOne公司CarterValidusREITCenturyLink数据中心--交易创建了Cyxtera公司,在美国、欧洲和亚洲拥有57个数据中心,涵盖超过260万平方英尺的空间.

Cyxtera公司的CEOManuelMedina是Verizon公司的高管GreenHouseData数据中心和云托管商CirracoreIaaS和混合云基础设施供应商-交易使GreenHouseData在东南亚拥有强大的业务,其中包括位于亚特兰大的两个数据中心设施ChirisaInvestments等投资商365DataCenters的8个数据中心--投资者包括ChirisaInvestments,LumerityCapital,LongboatAdvisors等,标的位于布法罗,芝加哥,底特律,印第安纳波利斯,纳什维尔,费城,纽约和坦帕等地ExtremeNetworks网络基础设施供应商Brocade的数据中心-0.

55ExtremeNetworks将进一步丰富其数据中心、核心网、校园网以及边缘网络产品组合,将会获得Rocade的VDX、MLX、SLX交换机和所有的软件DigitalBridgeIDC运营商VantageDataCenters数据中心批发商-Vantage公司是硅谷最大的批发数据中心运营商之一,拥有美国西海岸的业务、庞大的客户群,以及硅谷的增长势头EquinixREITIO的数据中心英国-标的将更名为LD10,是伦敦以西约20英里的主要数据中心枢纽CyrusOneREITSentinel的2个数据中心美国东南部4.

9交易使CyrusOne的市场扩大到美国东南部Stonepeak私募股权公司Cologix加拿大-Cologix平台专注于二线城市,交易凸显了对区域市场互连服务的兴趣.

Stonepeak计划投资5亿美元以加速Cologix的发展H5DataCentersIDC运营商ByteGrid的数据中心俄亥俄州-标的空间为333,215平方英尺,以前为ByteGrid所有,ByteGrid和H5DataCenters战略相似,寻求已被租赁的数据中心资产.

收购后员工将加入H5DataCenters.

敬请参阅最后一页重要声明证券研究报告第13页共22页新三板TMT专题报告DataBank设施及云服务商365DataCenters的数据中心俄亥俄州-DataBank筹集了超过63亿美元的债务和股本资本,用于收购和投资通信基础设施业务DataBank设施及云服务商C7DataCenters托管服务提供商-C7DataCenters在犹他州的三个数据中心成为DataBank公司在美国西部的首个业务.

DataBank的母公司为DigitalBridge,其正在收购Vantage数据中心RedbirdCapital私募股权公司CompassIT服务商-Compass公司一直专注在美国的二级市场建立数据中心,最近开始在达拉斯建立数据中心.

它在纳什维尔园区建造一个价值2000万美元的扩建项目,在Windstream建设了一个数据中心(后被TierPoint收购)QTSRealtyREITFortWorth的数据中心达拉斯0.

5交易扩大了QTS在达拉斯的版图,标的空间为26万平方英尺,电力容量为8兆瓦,还可以扩展60MWCentralColo托管服务提供商Vienna的泰森数据中心-0.

96标的由20万平方英尺的Tier3级数据中心和一个8万平方英尺的办公楼组成,租赁率达到75%CarterValidusREITNaviSite的数据中心马萨诸塞州0.

37标的为15.

3万平方英尺,由托管提供商NaviSite公司拥有并运营Peak10IDC运营商LouisvilleDataCenter路易斯维尔-Peak10是美国二线数据中心的早期参与者,在美国东南部建立了一个数据中心托管设施网络并正在增强其区域市场实力.

标的空间为33000平方英尺资料来源:公开资料整理、广证恒生2018年数据中心并购持续活跃.

2018年上半年数据中心并购月均交易额约为11.

2亿美元,前十大并购事件交易总价格达56亿美元.

随着美国公司大举增加数据中心投资组合,以及亚洲运营商和各地的投资基金大量买入或是资助数据中心资产,2018年下半年预计将有更多的数据中心并购案披露.

图表16.

2018年上半年十大数据中心并购交易案买方买方身份标的标的情况价格(亿$)相关内容GTT通信公司Interoute公司-232018年上半年金额最高的收购案件.

交易为GTT增加了15个数据中心、17个虚拟数据中心、51处托管设施、横跨24个地铁区域的光纤网络,并在29个国家之间实现了126个城市的互联互通EquinixREITInfomartDallas公司美国最大互联枢纽之一8收购业务和8亿美元的债务和现金交易.

Infomart是目前Equini公司八大IBX数据中心中DA1、DA2、DA3和DA6四家的大本营所在,它支持约3500个内置柜.

交易使Equinix增加四个数据中心,自有资产的经常性收益将提升至45%以上EquinixREITMetronode公司澳大利亚IDC服务商7.

91交易使Equinix成为澳大利亚最大的主机托管服务商,拥有了澳大利亚的15个国际商务交易数据中心,拓展了悉尼和墨尔本的业务,并打开了珀斯、堪培拉、阿德莱德和布里斯班四个新市场.

此前Equinix收购了Metronode的所有股权敬请参阅最后一页重要声明证券研究报告第14页共22页新三板TMT专题报告CyrusOneREITZenium数据中心欧洲4.

42Zenium是超大规模的数据中心提供商,在伦敦和法兰克福有四处数据中心及超过26万平方英尺的托管主机业务,电力容量可达49.

3MW,目前约有54%的电力容量或26.

8MW已被租用EnsonoIT服务公司Wipro数据中心-4.

05交易使Ensono在德国、英国和美国拥有8家数据中心900多名雇员;该公司将管理超过26万MIPS和3万多个托管服务器IronMountain(铁山)数据服务公司EvoSwitch公司荷兰阿姆斯特丹2.

35交易为铁山公司的全球数据中心布局增加了11MW的容量和23MW的扩展能力;EvoSwitch经营着阿姆斯特丹最大的主机托管业务,支持超过50个电信供应商,包括阿姆斯特丹互联网交换AMS-ixKeppel(吉宝)信托基金Kingsland数据中心-2.

21标的由Kingsland开发、Nylect控股和Nylect国际公司承担和管理;收购的款项来自吉宝信托基金此前私募融资的收益,据悉,投资方包括花旗银行和德意志银行NextDCIDC服务商澳大利亚3个数据中心悉尼、墨尔本和珀斯2.

12这笔融资还被用于进一步开发名为P2的数据中心,增加了1MW和额外的服务器容量ElegantJubilee苏州卿峰子公司全球交换机2%股权-1.

38EJ已成为伦敦全球交换机的大股东;全球交换机在欧洲和亚太地区都设有数据中心并有大量的业务CarterValidus美国REIT加利福尼亚州2个数据中心加利福尼亚州0.

51这两处物业建于上世纪八十年代,面积为13.

2万平方英尺,交易后将并入CV公司价值36亿美元、占地1100万平方英尺的数据中心资产组合资料来源:DataEconomy、广证恒生分析近三年海外主要的IDC并购事件,我们关注到有如下特征:(1)资产购买方主要为两类企业,一类是IDC运营商,另一类是私募股权基金.

其中IDC运营商中大量以REITs(房地产信托基金)形式在运作.

(2)资产出售方主要为三类企业,一类是规模较小的IDC运营商,另一类是私募股权基金,此外类似Centrylink等电信运营商也在出售IDC资产,客户及物业市场关注的核心价值.

(3)并购类型主要为跨国并购,由于美国的信息技术业起步早,因此在过去的五到六年中,美国的托管数据中心供应商在完成国内战略布局之后,率先通过并购或合作在伦敦、法兰克福、巴黎、阿姆斯特丹等主要欧洲市场开拓业务.

(4)企业选择并购标的,更为注重并购资产的位置及与本身业务的互补性.

并购基本发生在美洲、亚洲及欧洲市场中的一线城市或科技中心,IDC业务处于中高速增长.

2.

3.

1REITs是重要的购买主体分析海外并购案例,我们可以看到REITs基金是其中重要的参与方,全球零售型IDC龙头Equinix及批发型IDC龙头DigitalRealty均采用REITs形式运作.

图表17.

截止2017.

3.

31,共有5个公开交易的数据中心REITsREIT简称成立时间上市时间物业(截止2017.

3.

31)Equinix,Inc.

EQIX19982000190个物业,涵盖五个大洲.

其中87个在美洲,73个在欧洲、中东及非洲,30个在亚太地区DigitalRealtyDLR20042004205个物业,134个在美洲,38个在欧洲,8个敬请参阅最后一页重要声明证券研究报告第15页共22页新三板TMT专题报告在亚洲.

同时参股18个数据中心,有7个为了出售而持有的数据中心CoreSiteRealtyCorp.

COR20012010持有美国20个物业,位于旧金山、洛杉矶、北弗吉尼亚、纽约、芝加哥、丹佛和迈阿密QTSRealtyTrust,Inc.

QTS20032013持有美国25个物业,位于北弗吉尼亚、德克萨斯、新泽西、加利福尼亚等CyrusOneInc.

CONE2001201345个物业;有12个市场,10个位于美国,1个位于伦敦,1个位于新加坡资料来源:公开资料整理、广证恒生2.

3.

2并购价值与所在地密切相关通过分析近三年数据中心并购,我们注意到批发型数据中心与零售型数据中心在并购时均十分注重与现有业务及分布的协同性,通常通过并购进行新的市场,同时核心城市的IDC更受青睐.

从全球分布来看,过去几年被并购资产的区位集中在北美、欧洲及亚洲市场,具体城市则倾向于大型城市中的新兴市场或具备良好气候条件的区位,如2012-2016年间10家并购标的来自英国、7家来自新西兰,6家来自法国,均为科技繁荣、气候条件优越地区.

图表18.

近几年主要并购事件集中于北美、欧洲及亚洲市场,其中北美市场最为活跃资料来源:Mergermarket、广证恒生与此同时分析美国市场并购案例可以看到,并购标的集中于中高速增长市场,如老牌优势市场NorthernVirgiria、Dollas、NewYork,处于第二梯队的Atlanta、Phoenix.

2.

3.

3并购与企业本身商业模式有关,资产及客户是核心关注点不同类型的IDC运营商在并购重点也存在差异(1)零售型数据中心更倾向直接并购IDC运营商,主要原因在于并购不仅可获得新的资源,还可以获得新客户.

托管行业运营的根本要素是长期的客户合同,客户关系是数据中心行业的一种附加资产;(2)批发型数据中心更倾向直接并购IDC资产及可供改造的建筑物及场地.

(1)Equinix更倾向于收购IDC运营商Equinix在发展过程中所进行的重要投资及并购情况如下:2007年,Equinix宣布了一项20亿美元的国际扩张计划,并通过收购数据中心运营商IXEurope及其在法国,德国,荷兰,瑞士和英国的场所进入欧洲市场.

该计划于2010年在伦敦开设Equinix第50个全球数据中心后完成.

在接下来的七年中,该公司的数据中心产品组合几乎增加了两倍,该公司的增长归因敬请参阅最后一页重要声明证券研究报告第16页共22页新三板TMT专题报告于云计算的出现对互连服务的需求增加,以及物联网和物联网等相关趋势的扩展.

Equinix的下一次重大收购发生在2010年,当时Equinix收购了SwitchandDataFacilitiesCompany,Inc.

,这是一家美国互联网交换和托管服务提供商,在北美23个市场设有办事处.

该交易价值约为6.

834亿美元.

通过收购公司成功扩展了其在中东和东南亚数据中心业务,进入迪拜,阿联酋,和雅加达,印度尼西亚市场.

同样在2012年,Equinix对香港数据中心提供商Asia-Tone进行了2.

350亿美元的全现金收购,在香港,上海和新加坡市场增加了6个数据中心和1个灾难恢复中心.

2014年,Equinix以2.

25亿美元完成对巴西SA的ALOGDatacenters的收购,增加了其在拉丁美洲的业务,ALOGDatacenters是巴西领先的运营商中立数据中心提供商.

Equinix在2011年收购了ALOG53%的股份.

2015年,Equinix转变为房地产投资信托(REIT),旨在通过提供定期股息来获取税收优惠并提高股东价值.

2015年,Equinix收购了专业服务公司Nimbo,作为协助客户执行数据中心迁移或推进其网络和混合云战略的更广泛努力的一部分.

2015年初,Equinix在四大洲开设了五个新的数据中心,将公司的数据中心占地面积增加到超过1000万平方英尺.

2015年5月底公司宣布了有史以来最大一个并购案,Equinix表示将收购英国公司TelecityGroup.

该提议已于11月份由欧盟委员会批准,但要求Equinix同意以8.

64亿美元将其在欧洲的八个数据中心出售给DigitalRealtyTrust.

2016年1月,Equinix宣布已完成Telecity收购,交易价值约为38亿美元.

这些数据中心的增加使Equinix在欧洲的容量增加了一倍以上,使该公司成为该地区最大的零售托管服务提供商,同时交易还增加了Equinix在欧洲地区的网络和云服务密度.

2015年9月,Equinix表示将以2.

8亿美元收购日本供应商Bit-Isle.

该交易于2015年12月完成,通过在东京增加5个,在大阪增加1个数据中心,将日本Equinix数据中心的数量翻了一番,达到12个,使得公司一举成为日本第四大数据中心提供商.

2016年,Equinix在达拉斯,悉尼和东京开设了新的数据中心并宣布达成协议,以36亿美元的价格从Verizon收购15个市场的29个数据中心.

此次收购于2017年5月完成,将Equinix的北美业务扩展到休斯顿和弗吉尼亚州的Culpeper,并首次将公司带入哥伦比亚的波哥大.

该交易还包括1000多名Verizon客户,其中600多名是Equinix的新用户.

2017年,Equinix还在圣保罗开设了一个新的数据中心.

2017年,Equinix收购了Itconic,将其数据中心业务扩展到西班牙和葡萄牙这两个新国家.

这笔6680万美元的收购在四个都市圈增加了五个数据中心.

2018年4月,Equinix收购了Dallas,这是一座位于达拉斯1950NStemmonsRoad的标志性建筑,也是达拉斯和美国中南部的主要开利酒店,提供了160万平尺的可建设空间,确保了在达拉斯市场进一步扩展的能力.

经过十几年的收购,公司2017年拥有的总机柜数达到24.

26万个,公司净市值达到68.

50亿美元(约合432亿人民币).

(2)DigitalReality更倾向收购土地、建筑物及资产除去2015年才转型为REIT的Equinix,DigitalReality是行业里最大的数据中心提供商了.

它拥有共计139个数据中心,总面积达2500万平方英尺,分布在北美州、欧洲、澳洲和亚洲,这使得客户可以在不同地理位置备份数据.

DLR有约75%的收入来自大客户的长期租约,这是它的主营业务,支撑起的是它物业的地段处于"黄金枢纽",能充分满足各式各样客户的需要;15%的收入来自主机托管模式,另有约10%的收入来自互通联网业务.

它的客户包括Facebook、IBM、AT&T、Verizon、Oracle、LinkedIn、世纪互联、JPMorgan、eBay、德意志银行等,DLR发展过程中进行的重要投资及并购情况如下:DigitalRealty由GIPartners于2004年成立,该公司通过破产拍卖和收购陷入困境的公司以低廉的价格获得了21个数据中心,折扣率为20-40%.

2004年11月4日,DigitalRealty通过首次公开募股成为上市公司.

当时DigitalRealty拥有23处房产,包括560万平方英尺数据中心.

敬请参阅最后一页重要声明证券研究报告第17页共22页新三板TMT专题报告2006年8月,DigitalRealty以6042万美元出售在丹佛·科罗拉多州的建筑,同年以1.

75亿美元收购了亚利桑那州凤凰城的一处房产.

截至2007年3月,GIPartners出售其在DigitalRealty的所有股份.

2010年1月,DigitalRealty以3.

75亿美元收购了马萨诸塞州和康涅狄格州的3个数据中心.

2012年1月,DigitalRealty以6,300万美元收购了Hartsfield-JacksonAtlanta国际机场附近334,000平方英尺的数据中心.

同年DigitalRealty以8500万美元收购了旧金山的数据中心.

在2013年4月,DigitalRealty以3700万美元收购达美航空在明尼苏达州的数据中心,并进行租后回售.

2013年7月,DigitalRealty在亚利桑那州钱德勒的数据中心增加了一倍的产能.

2015年5月,DigitalRealty以1.

51亿美元的价格在费城出售了一座建筑,2005年以5900万美元收购了该建筑.

2015年10月,DigitalRealty以18.

8亿美元收购了Telx.

2015年11月,DigitalRealty以4300万美元的价格收购了位于弗吉尼亚州劳登县的125.

9英亩未开发土地,并宣布计划在该地产建一个200万平方英尺的数据中心.

2016年7月,DigitalRealty以8.

74亿美元从Equinix收购了欧洲的8个数据中心.

2017年3月,DigitalRealty宣布投入2200万美元在亚特兰大扩建其数据中心项目.

2017年9月,DigitalRealty完成了对DuPontFabrosTechnology的收购.

3.

国内IDC有望进入并购加速期对照我国目前IDC行业现状,短期内我国IDC以新建为主,未来IDC企业有望叠加海外第二次、第三次并购特点,即通过并购实现规模的快速扩张,同时面对云计算影响,迫切需要通过收购形成强大的网络效应进而提升竞争壁垒,并通过并购进入混合云,边缘计算、物联网,软件定义网络等相关新型趋势领域.

受两大因素叠加影响,我国数据中心并购有望进入加速期.

图表19.

2014-2018国内大量企业进入IDC行业买方买方身份标的标的情况价格(亿$)战略城地股份建筑企业香江科技IDC23.

33交易完成后,公司将继续发展原有桩基、基坑围护以及岩土领域工程业务,在此基础上进一步拓展IDC相关业务,向互联网基础设施领域转型升级万国数据IDC1个数据中心广州-机房面积达13,000平方米;万国数据表示将分三期进行建设,第一期工程约为6,600平方米,全部被公司的大型互联网及云服务商客户签约承租,目前已投入运营光环新网IDC、ISP科信盛彩IDC-科信盛彩IDC建筑面积为4.

95万平方米,规划标准机柜8100个,预计今年上电收费机柜约4000个.

本次收购及增发预案获得证监会通过,将进一步夯实公司IDC主业,增强公司的市占率及竞争力鹏博士IDC国富光启IDC、CDN、云计算-进一步拓展在IDC数据中心、新能源系统等业务领域的覆盖范围,推动公司产业布局及战略规划的顺利实施,达到合作共赢的目的世纪互联IDC艾普公司互联网服务0.

15B$境外贷款网新科技云计算、AI华通云信息服务18股权80%敬请参阅最后一页重要声明证券研究报告第18页共22页新三板TMT专题报告科华恒盛UPS电源制造天地祥云云计算6.

38股权75%宁波建工建筑企业中经云IDC12.

6中经云目前尚未开展实际业务,数据中心仍在施工之中,预估值较净资产溢价35.

32倍沙钢集团特钢苏州卿峰、德利迅达IDC258交易完成后,公司将转为特钢、数据中心双主业协同发展.

去年7月份起,沙钢一直在筹划并购互联网大数据中心,希望逐渐向数字化、信息化转型光环新网IDC、ISPAWS中国资产-<20收购完成后,光环新网将由提供IDC机柜升级为提供AWS中国运营的硬件、能源、带宽等基础设施,为获取云服务牌照扫除最后障碍,预计年底前能够获得经营许可,推动AWS收入端的扩张广东榕泰化工与互联网森华易腾IDC、CDN、云计算12股权100%德利迅达等中资财团GlobalSwitch英国IDC206未来,中英双方将展开合作,GlobalSwitch还将在中国成立合资公司,以进入受限的大陆数据中心市场光环新网IDC、ISP中金云网计算机服务24.

14股权100%三五互联软件开发道熙科技社交游戏7.

15进军网络游戏行业光环新网IDC德信致远科技服务<1.

4收购完成后,德信致远将负责实施建设光环新网房山的绿色云计算基地,扩大数据中心服务蓝鼎控股投资企业高升科技IDC、CDN15高升科技在全国拥有70个机房以及4000G带宽的IDC布局人民网互联网文化蓝汛欣润的1个IDC北京天竺保税区0.

65-世纪互联IDCDermotHoldingsLimitedVPN运营-标的包括Diyixian.

comLimited和深圳第一线通信有限公司四川金顶水泥制造德利迅达IDC、CDN26.

6交易完成后,四川金顶将进入云计算相关行业资料来源:公开资料整理、广证恒生参考海外,未来我国IDC行业并购多元化程度有望进一步提升,除了IDC运营商之外,私募基金、其他相关企业都有可能成为并购发起方,一旦后续数据中心房地产信托基金产品成为现实,国内IDC并购有望迎来爆发式增长.

与此同时IDC企业的并购重点依然在于一线城市及骨干节点城市,一些IDC高速发展的新兴区域未来也可能成为并购热点,此外行业的马太效应依然十分显著,上市IDC企业将成为重要的整合平台,一线城市及骨干节点城市中型IDC企业将成为重点被整合资产.

4.

投资策略及标的推荐4.

1投资策略:重点关注一线城市IDC综上所述,我们认为一线城市及骨干节点城市中型IDC企业将成为重点被整合资产,IDC资产长期收益率可观,投资机构可重点布局,同时资产及客户是两大价值点,甄选优质企业至关重要敬请参阅最后一页重要声明证券研究报告第19页共22页新三板TMT专题报告图表20.

新三板拥有一批优质IDC企业资料来源:wind,广证恒生4.

2标的推荐:三大价值维度甄选优质资产4.

2.

1尚航科技(836366):位居广州骨干节点,资产优质客户众多尚航科技成立于2010年,专注于高品质IDC、专网加速和云服务解决方案;在金融服务中心的帮助下,连续3年超过50%的成长,获得德勤中国广州20强的称号,于2016年挂牌新三板.

2017年营业收入为2.

86亿元,较上年同期增长33.

87%;归属于挂牌公司股东的净利润为3745.

58万元,较上年同期增长18.

31%;基本每股收益为0.

49元,上年同期为0.

47元.

尚航科技主要看点如下(1)丰富的网络资源和优质客户.

与中国电信、中国联通、中国移动等基础运营商建立了长期稳定的战略合作关系,网络资源丰富,同时雷军为公司股东,拥有诸如YY、UC、网龙等一批合作多年、认可度高的知名客户;(2)自建数据中心及VPN、云业务发展推动公司稳健增长.

2017年公司增加了VPN服务,同时无锡厂房拟用于自建IDC机房,2018年4月获得工信部云服务牌照资质,新业务快速发展,推动公司稳健成长.

4.

2.

2首都在线(430071):位居IDC重点市场,客户资源丰富首都在线成立于2005年,是国内最早的IDC服务商,2013年启动美国子公司及海外云平台建设,目前已发展为全球布局的云计算+IDC服务商,客户涵盖电商、游戏、教育、旅游、研发、测试、互联网金融等多领域,2017年全年实现营业收入4.

82亿元,同比增长30.

03%,实现归母净利润4050.

14万元,同比增长26.

86%.

首都在线是IDC领域较早成功转型云计算(IaaS)服务的IDC运营商,主要有三大看点:(1)重视研发投入,近3年研发费用/营业收入比持续增长,研发成果丰富.

2013-2015年间公司研发费用/营业收入比分别达到8%、8.

02%和13.

36%,获得网络DDoS检测系统、基于SDN的网络流量牵引、IaSS公有云API系统、网络按流量计费系统、首都在线自动生产系统等一系列研发成果,使得公司可以提供多样化的增值服务,获得差异竞争优势.

(2)全球布局初步形成,深度服务国内企业出海潮.

公司已在全球建立了13个云数据中心,未来几年计划每年建设4个全球云主机节点,其GIC服务可为拥有海外业务的企业提供内敬请参阅最后一页重要声明证券研究报告第20页共22页新三板TMT专题报告网通讯能力,特别适合当前互联网企业出海需要.

(3)生态圈战略有利增强竞争力.

公司与IBM等企业开展战略合作,丰富公司产品线,可为客户提供多样化的增值服务,依托生态圈公司有在公有云及混合云托管上优势明显,预计未来业绩可稳健增长.

5.

风险提示当前IDC行业进入门槛低,近几年随着A股公司进入,产业快速扩容.

如以数据驱动的人工智能、物联网、5G等新科技发展不达预期,将导致数据量增长不达预期,进而对IDC需求不达预期.

另一方面,云计算与IDC服务存在竞合关系,如现有IDC企业无法适应云时代,无法快速提升技术及规模,未来可能存在无法满足IT客户需求,进而被淘汰风险.

敬请参阅最后一页重要声明证券研究报告第21页共22页新三板TMT专题报告新三板团队介绍:在财富管理和创新创业的两大时代背景下,广证恒生新三板构建"研究极客+BANKER"双重属性的投研团队,以研究力为基础,为企业量身打造资本运营计划,对接资本市场,提供跨行业、跨地域、上下游延伸等一系列的金融全产业链研究服务,发挥桥梁和杠杆作用,为中小微、成长企业及金融机构提供闭环式持续金融服务.

团队成员:袁季(广证恒生总经理兼首席研究官):长期从事证券研究,曾获"世界金融实验室年度大奖—最具声望的100位证券分析师"称号、2015及2016年度广州市高层次金融人才、中国证券业协会课题研究奖项一等奖和广州市金融业重要研究成果奖,携研究团队获得2013年中国证券报"金牛分析师"六项大奖.

2014年组建业内首个新三板研究团队,创建知名研究品牌"新三板研究极客".

赵巧敏(新三板研究总监、副首席分析师):英国南安普顿大学国际金融市场硕士,8年证券研究经验.

具有跨行业及海外研究复合背景,曾获08及09年证券业协会课题二等奖.

具有多年A股及新三板研究经验,熟悉一二级资本市场运作,专注机器人、无人机等领域研究,担任广州市开发区服务机器人政策咨询顾问.

温朝会(新三板副团队长):南京大学硕士,理工科和经管类复合专业背景,七年运营商工作经验,四年市场分析经验,擅长通信、互联网、信息化等相关方面研究.

黄莞(新三板副团队长):英国杜伦大学金融硕士,具有跨行业及海外研究复合背景,负责教育领域研究,擅长数据挖掘和案例分析.

司伟(新三板高端装备行业负责人):中国人民大学管理学硕士,理工与经管复合专业背景,多年公募基金从业经验,在新三板和A股制造业研究上有丰富积累,对企业经营管理有深刻理解.

魏也娜(新三板TMT行业研究员):金融硕士,中山大学遥感与地理信息系统学士,3年软件行业从业经验,擅长云计算、信息安全等领域的研究.

刘锐(新三板医药行业研究员):中国科学技术大学有机化学硕士,具有丰富的国内医疗器械龙头企业产品开发与管理经验,对医疗器械行业的现状与发展方向有深刻的认识,重点关注新三板医疗器械、医药的流通及服务行业.

胡家嘉(新三板医药行业研究员):香港中文大学生物医学工程硕士,华中科技大学生物信息技术学士,拥有海外知名实业工作经历,对产业发展有独到理解.

重点研究中药、生物药、化药等细分领域.

田鹏(新三板教育行业研究员):新加坡国立大学应用经济学硕士,曾于国家级重点经济期刊发表多篇论文,具备海外投资机构及国内券商新财富团队丰富研究经历,目前重点关注教育领域.

于栋(新三板高端装备行业研究员):华南理工大学物理学硕士,厦门大学材料学学士,具有丰富的一二级研究经验,重点关注电力设备及新能源、新材料方向.

史玲林(新三板大消费行业研究员):暨南大学资产评估硕士、经济学学士,重点关注素质教育、早幼教、母婴、玩具等消费领域.

李嘉文(新三板主题策略研究员):暨南大学金融学硕士,具有金融学与软件工程复合背景,目前重点关注新三板投资策略,企业资本规划两大方向.

联系我们:邮箱:lubinbin@gzgzhs.

com.

cn电话:020-88832292敬请参阅最后一页重要声明证券研究报告第22页共22页广证恒生:地址:广州市天河区珠江西路5号广州国际金融中心4楼电话:020-88836132,020-88836133邮编:510623股票评级标准:强烈推荐:6个月内相对强于市场表现15%以上;谨慎推荐:6个月内相对强于市场表现5%—15%;中性:6个月内相对市场表现在-5%—5%之间波动;回避:6个月内相对弱于市场表现5%以上.

分析师承诺:本报告作者具有中国证券业协会授予的证券投资咨询执业资格,以勤勉的职业态度,独立、客观地出具本报告.

本报告清晰、准确地反映了作者的研究观点.

在作者所知情的范围内,公司与所评价或推荐的证券不存在利害关系.

重要声明及风险提示:我公司具备证券投资咨询业务资格.

本报告仅供广州广证恒生证券研究所有限公司的客户使用.

轻云互联,香港云服务器折后22元/月 美国云服务器 1核 512M内存 15M带宽 折后19.36元/月

轻云互联成立于2018年的国人商家,广州轻云互联网络科技有限公司旗下品牌,主要从事VPS、虚拟主机等云计算产品业务,适合建站、新手上车的值得选择,香港三网直连(电信CN2GIA联通移动CN2直连);美国圣何塞(回程三网CN2GIA)线路,所有产品均采用KVM虚拟技术架构,高效售后保障,稳定多年,高性能可用,网络优质,为您的业务保驾护航。官方网站:点击进入广州轻云网络科技有限公司活动规则:1.用户购...

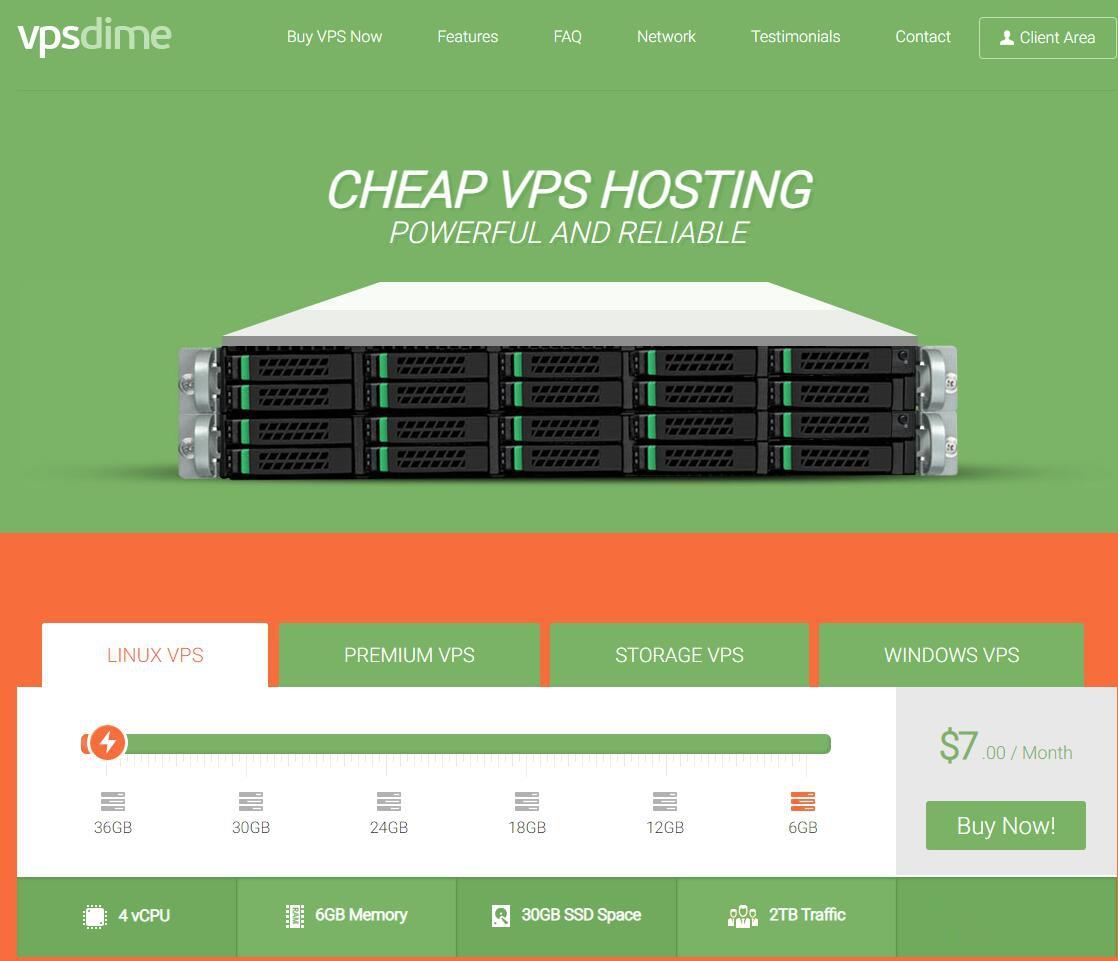

VPSDime7美元/月,美国达拉斯Windows VPS,2核4G/50GB SSD/2TB流量/Hyper-V虚拟化

VPSDime是2013年成立的国外VPS主机商,以大内存闻名业界,主营基于OpenVZ和KVM虚拟化的Linux套餐,大内存、10Gbps大带宽、大硬盘,有美国西雅图、达拉斯、新泽西、英国、荷兰机房可选。在上个月搞了一款达拉斯Linux系统VPS促销,详情查看:VPSDime夏季促销:美国达拉斯VPS/2G内存/2核/20gSSD/1T流量/$20/年,此次推出一款Windows VPS,依然是...

青云互联-洛杉矶CN2弹性云限时五折,9.5元/月起,三网CN2gia回程,可选Windows,可自定义配置

官方网站:点击访问青云互联官网优惠码:五折优惠码:5LHbEhaS (一次性五折,可月付、季付、半年付、年付)活动方案:的套餐分为大带宽限流和小带宽不限流两种套餐,全部为KVM虚拟架构,而且配置都可以弹性设置1、洛杉矶cera机房三网回程cn2gia 洛杉矶cera机房 ...

-

免费国外空间免费国外全能空间申请网站服务器租用哪些网站适合租用独立服务器?美国服务器托管美国网站服务器去哪里租?台湾vps虚拟主机,VPS,服务器,其中哪个流量最大?免费域名空间求速度快的 免费空间 带域名的 谢谢大家网站空间商个人网站备案如何从空间商到备案网站空间申请企业网站空间申请有哪些流程啊。、、。上海虚拟主机上海虚拟主机哪家好啊?深圳虚拟主机深圳鼎峰网络科技 虚拟主机空间怎么样域名解析什么是域名解析?它有什么作用?