基金理想的 VC 基金投资组合应该是什么样

理想的VC基金投资组合应该是什么样我曾在之前的文章中介绍过如何构建给投资人LP带来3倍投资回报的VC投资组合模型。我所建议的模型是——每个组合共投资约三十家公司用大约一半的资金双倍投资在最具发展潜力的早期公司上。

这种投资组合其实是VC行业最常见的一种。通过过去五年间与超过三百家VC基金管理人的交流结果我注意到至少65%的VC基金投资组合采用我所推荐的模型。这个结果并不意外在投资行业、进入阶段、地域、品牌和增值服务等方面VC基金管理人努力作出了一些创新但从投资组合构建和经济学方面来说VC基金仍然沿用传统路径和模式。我认为这很大程度上是因为受到LP的制约和影响。

在这样一个即使基金风险调整后收益达到75%却只能算上中等偏差表现的行业传统的标准化投资组合构建方式是否依然有效是一个值得思考的问题。众所周知 VC投资风险很高许多可控及不可控的变量决定了基金的成败。因此对VC投资人来说 了解这些变量只是必要条件更重要的是知道这些变量如何具体地影响自己的投资模型。VC投资无疑是一个基于概率的职业最好的VC基金应具备能不断根据各种有利变量对投资组合进行调整的能力。

基金管理人应把投资组合的构建建立在全面分析所投公司的实力和弱点、自身投资经验、以及市场现实情况的基础之上。比如说一个具备深刻行业理解和丰富实战运营经验的基金经理比起主要优势在资源网络广泛的基金经理来说更应该采用具有高集中度、高专业度和高持股比例等特性的组合模型。如果投资组合中有五十家公司每一家都占少量股份 那么具有高贝塔性质的消费类VC基金 比一般的创业企业发展基金更容易获得满意的投资回报。

知名VC基金如500 startups、 Cervin Venture s、Wavemaker Partners、 AlignedPartners、 P recursor Venture s、 以及SV Ange l等都已经根据基金本身的特点调整了投资组合模型而不是机械采用传统标准化模型。

当然非标准化的投资组合模型对基金业绩的影响尚需时间验证。但不可否认的是在这个竞争日趋白热化的VC行业中每个变量都值得谨慎考量稍有不慎就可能导致成与败两个截然不同的结果。

最后在投资组合构建上还要给资历尚浅的基金管理人一点建议

投资不是件一劳永逸的事。

更多精彩内容 http://www.365xinwen.cn/

- 基金理想的 VC 基金投资组合应该是什么样相关文档

- 迷迭香vc组合

- 工具条[宝典]vc 完成对象栏上添加平面组合框控件

- 酵母环境因子对新组合菌系产生Vc前体KGA的影响

- 位图在VC 应用程序中实现颜色选择组合框

- 团队VC如何评估团队:豪华团队并非最佳组合,CEO才是灵魂

- 亚硫酸钠啤酒还原力的分析及利用异Vc钠和偏重亚硫酸钠的组合

webhosting24:€28/年,日本NVMe3900X+Webvps

webhosting24决定从7月1日开始对日本机房的VPS进行NVMe和流量大升级,几乎是翻倍了硬盘和流量,当然前提是价格依旧不变。目前来看,国内过去走的是NTT直连,服务器托管机房应该是CDN77*(也就是datapacket.com),加上高性能平台(AMD Ryzen 9 3900X+NVMe),这样的日本VPS还是有相当大的性价比的。官方网站:https://www.webhosting...

什么是BGP国际线路及BGP线路有哪些优势

我们在选择虚拟主机和云服务器的时候,是不是经常有看到有的线路是BGP线路,比如前几天有看到服务商有国际BGP线路和国内BGP线路。这个BGP线路和其他服务线路有什么不同呢?所谓的BGP线路机房,就是在不同的运营商之间通过技术手段时间各个网络的兼容速度最佳,但是IP地址还是一个。正常情况下,我们看到的某个服务商提供的IP地址,在电信和联通移动速度是不同的,有的电信速度不错,有的是移动速度好。但是如果...

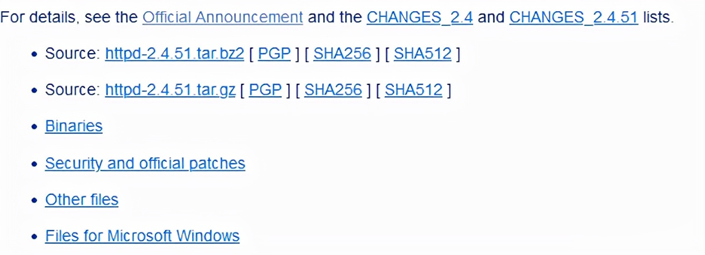

新版本Apache HTTP Server 2.4.51发布更新(有安全漏洞建议升级)

今天中午的时候看到群里网友在讨论新版本的Apache HTTP Server 2.4.51发布且建议更新升级,如果有服务器在使用较早版本的话可能需要升级安全,这次的版本中涉及到安全漏洞的问题。Apache HTTP 中2.4.50的修复补丁CVE-2021-41773 修复不完整,导致新的漏洞CVE-2021-42013。攻击者可以使用由类似别名的指令配置将URL映射到目录外的文件的遍历攻击。这里...

-

蓝色骨头手机宠物的一个蓝色骨头代表多少级,灰色又代表多少级,另外假如有骨头又代表多少级甲骨文不满赔偿劳动法员工工作不满一个月辞退赔偿标准75ff.com开机出现www.ami.com是什么?怎么解决啊百度关键词价格查询百度竞价关键词价格查询,帮忙查几个词儿点击一次多少钱,thanks8090lu.com8090向前冲电影 8090向前冲清晰版 8090向前冲在线观看 8090向前冲播放 8090向前冲视频下载地址??mole.61.com摩尔大陆?????www.zjs.com.cn中国快递公司排名机器蜘蛛《不思议迷宫》四个机器蜘蛛怎么得 获得攻略方法介绍www.493333.comwww.xiaonei.com月风随笔享受生活作文600字