房地产/园区开发

请务必参阅正文后面的信息披露和法律声明1/21张江高科(600895.

SH)2020年07月23日投资评级:买入(首次)日期2020/7/23当前股价(元)21.

88一年最高最低(元)24.

44/11.

75总市值(亿元)338.

85流通市值(亿元)338.

85总股本(亿股)15.

49流通股本(亿股)15.

49近3个月换手率(%)215.

11股价走势图数据来源:贝格数据践行"空间服务商+时间合伙人"理念,打造科技投行——公司首次覆盖报告齐东(分析师)陈鹏(联系人)qidong@kysec.

cn证书编号:S0790520060001chenpeng@kysec.

cn证书编号:S0790120060038国企背景,上海科创中心核心载体,首次覆盖给予"买入"评级.

张江高科正以科技投行作为战略发展方向,着力打造新型产业地产营运商、面向未来高科技产业整合商和科技金融集成服务商.

公司按照离岸创新、全球孵化、产业并购、张江整合的战略思想,努力成为国内高科技园区开发运营的领跑者和新标杆.

预计公司2020-2022年归母净利润6.

61、7.

61、8.

77亿元,EPS为0.

43、0.

49、0.

57元,当前股价对应PE为51、45、39倍.

首次覆盖给予"买入"评级.

运营模式:践行"空间服务商+时间合伙人"理念,新三商战略助力转型升级公司长期践行作为产业客户"空间服务商+时间合伙人"理念,以科技投行为发展方向,着力打造"新三商"战略:科技地产为创投业务提供稳定资金支持,创投业务参控股企业享受高新企业发展红利;园区服务进行价值二次挖掘.

1)科技地产护航,目前地产业务采取租售结合、租赁为主方式;收入占比90%,其中开发业务定位小而精、波动较大;出租物业可贡献稳定现金流.

2)产业投资是"新三商"战略核心所在,公司可充分享受园区高新企业发展红利;主要方式有直投、参股基金和管理基金投资,近5年投资收益占营业利润比重均超60%.

3)创新服务可对园区客户价值进行二次开发,挖掘有成长潜力的优质企业.

核心优势:产业链、政策、融资、管理多重优势迸发1)产业链:集聚效应显著.

公司聚焦生物医药、集成电路、信息技术等领域,形成了产业集聚效应,集成电路产业、生物医药企业创收占比全上海约六成、三成.

2)政策优惠:1999年开始实施"聚焦张江"战略,优惠政策持续发力,人才纷至沓来.

3)融资:渠道畅通,股权、债券并行,银行授信充沛;同时成本低位,2019年仅3.

88%.

4)管理:管理层经验丰富,经营理念先进,挑选标的独具慧眼;人才储备满满,学历结构不断优化;市场化激励形成利益共同体.

风险提示:行业销售波动;政策调整导致经营风险;产业投资经营持续恶化.

财务摘要和估值指标指标2018A2019A2020E2021E2022E营业收入(百万元)1,1481,4771,6341,8001,976YOY(%)-8.

428.

610.

610.

29.

8归母净利润(百万元)544583661761877YOY(%)16.

47.

113.

415.

215.

2毛利率(%)46.

559.

156.

155.

657.

8净利率(%)47.

439.

540.

442.

344.

4ROE(%)5.

64.

14.

54.

95.

5EPS(摊薄/元)0.

350.

380.

430.

490.

57P/E(倍)62.

358.

151.

344.

538.

6P/B(倍)3.

93.

63.

53.

33.

1数据来源:贝格数据、开源证券研究所-48%-32%-16%0%16%32%48%2019-072019-112020-032020-07张江高科沪深300开源证券证券研究报告公司首次覆盖报告公司研究公司首次覆盖报告请务必参阅正文后面的信息披露和法律声明2/21目录1、国企背景,上海科创中心建设区核心载体.

42、践行"空间服务商+时间合伙人"理念,新三商战略助力公司转型升级52.

1、科技地产护航,开发与出租并举,稳健经营规模放缓.

72.

1.

1、地产开发:战略转型小而精定位,2019年补土储效果明显.

72.

1.

2、地产租赁:加大园区保有量,租金规模持续提升.

92.

2、产业投资:"新三商"战略核心所在,享受园区高新企业发展红利102.

3、创新服务:园区客户价值的二次开发.

123、核心优势:产业链、政策、融资、管理多重优势迸发.

143.

1、产业链集聚效应143.

2、政策优势明显153.

3、融资渠道畅通163.

4、管理经验丰富,激励到位174、盈利预测与投资建议175、风险提示18附:财务预测摘要19图表目录图1:张江高科经过二十余载发展、着力打造新三商战略.

4图2:张江高科实际控制人是浦东新区国资委.

4图3:2019年张江企业融资轮次集中在A、B轮.

5图4:2019年张江融资行业主要集中在医疗健康、集成电路.

5图5:张江高科发展战略模式逐渐升级为"新三商"模式6图6:张江高科2017年后营收增速持续修复.

6图7:张江高科营收主要源自房地产开发及租赁业务.

6图8:张江高科归母净利润增长稳健7图9:张江高科综合毛利率、净利率维持高位.

7图10:张江高科2019年房地产业务收入增长迅猛.

7图11:张江高科房地产出租、开发业务毛利率持续高位.

7图12:张江高科2019年补土储效果明显8图13:张江高科销售状况相对波动较大8图14:张江高科出租建面维持稳定9图15:张江高科2015年后租赁收入占比逐渐提升.

9图16:张江高科投资收益占营业利润比重可观.

10图17:张江高科对外股权投资持续保持可观规模.

11图18:张江高科895创业营已举办八季13图19:张江高科孵化联盟投资对接会如火如荼.

13图20:张江高科服务收入有所萎缩14图21:张江高科服务业务毛利率处于高位.

14图22:张江高科集成电路集聚效应明显14图23:张江高科生物医药集聚效应明显15图24:张江高科融资总额平稳增长16公司首次覆盖报告请务必参阅正文后面的信息披露和法律声明3/21图25:张江高科融资成本持续下行16图26:张江高科本科以上学历员工占比持续提升.

17图27:张江高科PEBAND18图28:张江高科PBBAND.

18表1:2019年张江高科待开发项目建面达115万平米.

8表2:2019年张江高科在建项目建面达59万平米.

8表3:2019年末公司出租项目明细情况9表4:2019年公司产业投资匹配"投资一批、股改一批、上市一批、退出一批、储备一批"良性滚动格局.

11表5:2019年公司产业投资仍然集中在集成电路、新一代信息技术、生物医药、金融和智能制造等领域11表6:张江高科衍生增值服务种类众多12表7:上海关于张江区域政策指引积极15表8:上海张江高科技园区企业充分享受政策红利.

15表9:上海张江高科2018年以来发债利率持续下行.

16公司首次覆盖报告请务必参阅正文后面的信息披露和法律声明4/211、国企背景,上海科创中心建设区核心载体上海张江高科技园开发股份有限公司(以下简称"张江高科")于1996年4月在上交所挂牌上市.

经过二十余载发展,公司已成为上海科创中心建设核心区的重要上市开发主体,从主要依靠房地产出售为主的传统科技园开发运营商成功转型为集高科技产业园开发运营、科技产业投资和创新服务为一体的集成服务商.

图1:张江高科经过二十余载发展、着力打造新三商战略资料来源:公司官网、开源证券研究所公司控股股东是张江集团,截至2020年一季度末,张江集团持股占比50.

75%,实际控制人为上海浦东新区国资委,张江集团自成立以来就主要从事张江高科技园区内的市政基础设施开发建设,工业厂房、商业办公房的开发与经营.

公司产权结构清晰,组织架构较为完善.

图2:张江高科实际控制人是浦东新区国资委资料来源:公司公告、开源证券研究所公司首次覆盖报告请务必参阅正文后面的信息披露和法律声明5/21根据上海浦东政府信息,张江地区已汇聚企业1.

8万余家,跨国公司地区总部53家,高新技术企业828家,初步形成了以信息技术、生物医药为重点的主导产业,聚集了中芯国际、华虹宏力、上海兆芯、罗氏制药、微创医疗、和记黄埔、华领医药等一批国际知名科技企业;园区企业也备受资本市场青睐,已有45家上市企业,118家新三板挂牌企业以及124家股交中心挂牌企业.

根据张通社《2019年张江企业融资榜单》,张江企业在融资环境严峻情况下仍然逆势成长,2019年张江地区共发生204起融资事件,同比增长3.

4%,融资总额约为164亿,资本加持促使园区发展更加迅速.

从融资轮次看,融资主要集中在A、B轮,同时获得B轮及B轮以后的企业数量明显增加,这也说明了张江企业成长的可持续性.

图3:2019年张江企业融资轮次集中在A、B轮图4:2019年张江融资行业主要集中在医疗健康、集成电路数据来源:张江头条、张通社《2019年张江企业融资榜单》、开源证券研究所数据来源:张江头条、张通社《2019年张江企业融资榜单》、开源证券研究所2、践行"空间服务商+时间合伙人"理念,新三商战略助力公司转型升级2014年,张江高科从此前的"一体两翼"发展战略升级为以"科技投行"为发展方向,着力打造"新三商"战略,即全产品线的科技地产商,全创新链的产业投资商和全生命周期的创新服务商.

公司长期践行作为产业客户"空间服务商+时间合伙人"理念,一方面提供"出租+出售"的地产服务,另一方面更战略绑定园区客户,通过产业投资和园区服务,形成更长期更紧密的业务合作关系.

2585462026020406080100数量医疗健康,76集成电路,34企业服务,32其他,61公司首次覆盖报告请务必参阅正文后面的信息披露和法律声明6/21图5:张江高科发展战略模式逐渐升级为"新三商"模式资料来源:公司官网、开源证券研究所公司主要业务有科技地产、产业投资及创新服务三大类.

从会计入账方式看,公司产业投资收入未体现在营收中,而是主要体现在投资收益上.

2019年,公司实现营业收入14.

77亿元,同比增长28.

60%;从收入结构看,公司房地产(开发、租赁)业务、服务业、其他业务分别占比89.

5%、0.

3%、10.

3%.

服务业收入占比下降明显,主要源于自2016年底公司出售数讯信息部分股权后不再纳入合并范围、目前该项主要包含少量基金管理费、物业管理费等收入;其他业务主要源于代收代付水电燃气费等.

2019年公司最终实现归母净利润5.

83亿元,同比增长7.

08%.

图6:张江高科2017年后营收增速持续修复图7:张江高科营收主要源自房地产开发及租赁业务数据来源:公司公告、开源证券研究所数据来源:公司公告、开源证券研究所-60%-40%-20%0%20%40%0.

005.

0010.

0015.

0020.

0025.

0030.

0020152016201720182019营业收入(亿元)同比0%20%40%60%80%100%20152016201720182019房产租赁房地产开发服务其他业务公司首次覆盖报告请务必参阅正文后面的信息披露和法律声明7/21图8:张江高科归母净利润增长稳健图9:张江高科综合毛利率、净利率维持高位数据来源:公司公告、开源证券研究所数据来源:公司公告、开源证券研究所2.

1、科技地产护航,开发与出租并举,稳健经营规模放缓近年来张江高科从传统的产业地产开发商转变为科技地产商,打造了一批具有区域影响力的产品,形成了技创区、集电港、张江中区等多个特色产品区域集聚地.

从房地产业务来看,2019年房地产业务收入13.

21亿元,占公司总营收的89.

5%;该业务收入采取租售结合、租赁为主的方式经营,出租、房地产开发两大部分分别占总营收的52.

9%、36.

6%.

整体来看,出于战略转型要求,公司开发业务定位小而精、随年份波动影响较大;出租物业逐渐贡献更为稳定的现金流.

从毛利率水平看,开发、出租两大业务毛利率均在持续提升,2019年房地产开发、租赁毛利率分别达72%、60%,同比分别提升14个百分点、7个百分点.

图10:张江高科2019年房地产业务收入增长迅猛图11:张江高科房地产出租、开发业务毛利率持续高位数据来源:公司公告、开源证券研究所数据来源:公司公告、开源证券研究所2.

1.

1、地产开发:战略转型小而精定位,2019年补土储效果明显公司一直专注于从事张江高科技园区内的各类物业开发,作为定制化产品,相关项目周期较长,加之体量较大,销售及交房时点在各年度间不均衡(园区内物业一般都需要经过浦东新区区委、区政府及相关单位集体审议并在满足各项准入条件后方可完成销售).

2019年公司分别实现销售金额、销售面积5.

40亿元、1.

72万平-40%-20%0%20%40%60%0.

002.

004.

006.

008.

0020152016201720182019归母净利润(亿元)同比31%39%40%47%59%20%35%37%43%36%0%10%20%30%40%50%60%70%20152016201720182019毛利率净利率-100%0%100%200%300%05101520152016201720182019房产租赁房地产开发租赁同比:右轴地产开发同比:右轴34%29%51%53%60%31%56%32%58%72%0%10%20%30%40%50%60%70%80%20152016201720182019房产租赁房地产开发公司首次覆盖报告请务必参阅正文后面的信息披露和法律声明8/21米,同比增速分别为240%、112%.

截至2019年末,公司待开发项目建面达115万平米,在建项目建面达59万平米,在建项目主要集中在张江集电港和张江中区.

2019年,公司积极补充土储,土地短板得到有效解决.

图12:张江高科2019年补土储效果明显图13:张江高科销售状况相对波动较大数据来源:公司公告、开源证券研究所数据来源:公司公告、开源证券研究所(备注:公司披露的销售情况为当年结算情况)表1:2019年张江高科待开发项目建面达115万平米序号待开发土储区域权益比例待开发土地面积(万平米)计容建面(万平米)1集电港100%24.

6749.

932欣凯元100%5.

495.

493中区100%1.

223.

654中区51%5.

8242.

545张江西北区100%5.

0913.

62合计42.

28115.

23资料来源:公司公告、开源证券研究所表2:2019年张江高科在建项目建面达59万平米序号地区项目经营业态状态用地面积(万平米)规划计容建面(万平米)总建面(万平米)在建建面(万平米)总投资额(亿元)1集电港2-4项目商办在建5.

7717.

3126.

4626.

4624.

892集电港集电港B区3-7绿地车库在建1.

100.

021.

681.

680.

783集电港3-2项目研发楼新开3.

8115.

1923.

8723.

8728.

434中区德馨中区C-7-3商业办公在建0.

912.

553.

703.

704.

335中区思锐中区C-7-2商业办公在建0.

842.

523.

603.

604.

31合计1238595963资料来源:公司公告、开源证券研究所95827977115285532355902040608010012014020152016201720182019土储规划建面(万平米)在建面积(万平米)-100%0%100%200%300%0510152020152016201720182019销售面积(万平米)销售金额(亿元)面积同比:右轴金额同比:右轴公司首次覆盖报告请务必参阅正文后面的信息披露和法律声明9/212.

1.

2、地产租赁:加大园区保有量,租金规模持续提升相较于地产开发而言,公司租金收入增长较为稳定.

截至2019年末,公司出租物业建面107.

4万平米,均位于张江地区,房地产租赁收入达7.

81亿元,同比减少6%.

该公司租赁业务以为园区产业客户提供研发、办公空间及配套服务为主.

租赁物业主要是研发办公楼、商业物业、配套人才公寓类;公司积极盘活存量资产,不断加大招商引资工作力度,并加强对入驻企业的增值服务.

图14:张江高科出租建面维持稳定图15:张江高科2015年后租赁收入占比逐渐提升数据来源:公司公告、开源证券研究所数据来源:公司公告、开源证券研究所公司土储充沛,待开发、在建项目中仍有较多项目业态为研发楼、商办,预计土储中仍有较大部分将继续作为投资物业进行租赁业务.

稳定的租金收益有力地保障公司的收入来源,也可为公司的产业投资业务和创新服务业务提供强大的资金支持.

表3:2019年末公司出租项目明细情况序号项目经营业态出租建面(万平方米)租金收入(亿元)序号项目经营业态出租建面(万平方米)租金收入(亿元)1技创区厂房6.

850.

6316梦想园研发楼3.

440.

342四标一期厂房3.

350.

3117天之骄子北公寓7.

640.

323四标二期厂房2.

370.

2118天之骄子南公寓+商业+研发6.

730.

414张江大厦办公楼1.

580.

241943#地块厂房2.

050.

185领袖之都东研发楼7.

650.

6820礼德国际研发楼5.

510.

346银行卡厂房4.

100.

1721矽岸国际研发楼4.

650.

377夏新楼厂房0.

830.

1022樟盛苑商业商业0.

410.

058863基地研发楼1.

380.

0723创企天地研发楼8.

070.

199高科苑公寓+商业7.

920.

5424集创公园研发楼3.

730.

2710创业公寓公寓+商业2.

360.

1225SOHO二期研发楼2.

510.

3111创新园北厂房0.

440.

0126三期标房厂房2.

090.

2012休闲中心体育0.

860.

0227佑越国际办公楼+商业4.

040.

2413集电一期厂房+研发楼4.

720.

4228创想园北园厂房0.

970.

10768210510910702040608010012020152016201720182019出租房地产的建筑面积(万平米)24%31%59%72%53%0%10%20%30%40%50%60%70%80%024681020152016201720182019房产租赁收入(亿元)房产租赁占比公司首次覆盖报告请务必参阅正文后面的信息披露和法律声明10/21序号项目经营业态出租建面(万平方米)租金收入(亿元)序号项目经营业态出租建面(万平方米)租金收入(亿元)14领袖之都西厂房+研发楼1.

980.

3629壹领域厂房5.

410.

0815北大项目研发楼3.

780.

27合计50.

154.

15资料来源:公司公告、开源证券研究所2.

2、产业投资:"新三商"战略核心所在,享受园区高新企业发展红利产业投资是公司"新三商"战略的核心,是公司营业利润的重要组成部分.

公司通过地产开发运营和服务吸引大量高新企业入驻园区,随后挖掘优质标的企业,对其进行资本投入,进而分享公司的成长红利.

2015-2019年,公司的投资收益累计达到了32.

04亿元,占营业利润的比重每年均超过了60%,推动公司业绩快速增长.

图16:张江高科投资收益占营业利润比重可观数据来源:公司公告、开源证券研究所张江高科主要通过直投、参股基金和管理基金投资等方面进行产业投资.

2019年公司累计对外投资5.

51亿元,同比增长129.

54%.

直投方面:公司长期跟踪园区内业绩表现良好,行业发展前景广阔的主导产业龙头企业,在pre-IPO轮前对其进行战略投资,分享企业上市红利.

例如:中芯国际、微创医疗、展讯通信等.

委托投资:产业基金布局方面,公司利用上海股权托管交易中心、上海金融发展投资基金、上海市科创母基金、上海浦东科技创新投资基金等多层次资本市场通道,参与组建由专业管理团队运营的行业和阶段相对聚焦的投资基金.

公司参投基金所投资的项目中,已成功上市的包括超日太阳、安硕信息、今世缘等.

目前,公司基本形成投资一批、股改一批、上市一批、退出一批、储备一批"的良性滚动格局.

0%20%40%60%80%100%120%0.

002.

004.

006.

008.

0010.

0020152016201720182019投资收益(亿元)投资收益占营业利润比例公司首次覆盖报告请务必参阅正文后面的信息披露和法律声明11/21图17:张江高科对外股权投资持续保持可观规模数据来源:公司公告、开源证券研究所表4:2019年公司产业投资匹配"投资一批、股改一批、上市一批、退出一批、储备一批"良性滚动格局领域内容产业项目直投完成对查湃智能、钛米机器人、华勤通讯、华景传感、恒泰柯、酷芯微电子等项目的投资,出资总额2.

28亿元.

产业基金布局参与投资浦东科创母基金及发起设立张江科创基金.

浦东科创母基金认缴出资4亿元,完成首期出资8000万元;完成对上海科创基金和经纬基金的末期出资和创徒基金的第二期出资共计2.

38亿元.

投资项目退出喜马拉雅完成退出,康德莱通过二级市场减持完毕,浩凯完成退伙和之顺及工商变更.

投资项目发展投资项目赛赫智能、七牛均进行了新一轮融资.

资料来源:公司公告、开源证券研究所表5:2019年公司产业投资仍然集中在集成电路、新一代信息技术、生物医药、金融和智能制造等领域公司名称主要经营活动投资额(万元)股权占比上海浦东科技创新投资基金合伙企业股权投资及投资管理80007.

27%杭州经天纬地投资合伙企业(有限合伙)股权投资及投资管理30003.

70%杭州创徒创业投资合伙企业(有限合伙)股权投资及投资管理80017.

17%上海钛米机器人科技有限公司机器人、医疗相关设备研发、销售10001.

28%上海查湃智能科技有限公司智能、数据、信息技术开发10006.

25%上海科创中心一期股权投资基金合伙企业股权投资及投资管理200007.

67%华景传感科技(无锡)有限公司传感设备的研发、生产、制造;物联网的技术开发、技术咨询、技术服务、技术转让10003.

85%恒泰柯半导体(上海)有限公司功率半导体、电子产品的研究、开发、销售8003.

94%华勤通讯技术有限公司通讯产品及相关软硬件的设计、研究开发、制造、销售150000.

96%上海酷芯微电子有限公司微电子集成电路芯片和其他电子产品及通信局域网、广域网应用软件设计、分析等40003.

85%上海张江浩珩创新股权投资管理有限公司股权投资及投资管理49049.

00%合计55090资料来源:公司公告、开源证券研究所-100%-50%0%50%100%150%200%250%0.

001.

002.

003.

004.

005.

006.

007.

008.

009.

0020152016201720182019对外股权投资(亿元)同比公司首次覆盖报告请务必参阅正文后面的信息披露和法律声明12/21目前公司仍直接或间接持有、川河集团、汉世纪创投等多家企业或股权投资基金的股份.

公司一般以在公司发展早期认购或介入,初始成本较低,后续伴随公司发展成长,实现股权转让后,将给公司带来较好的投资回报.

此外,2019年初公司长期股权投资的账面余额为34.

74亿元,累计减少投资净额1.

31亿元,再剔除现金股利影响,公司权益法下确认的投资收益及其他达2.

54亿元,占调整后的长投账面余额(初期余额-累计减少投资额)的7.

6%,投资项目增值显著.

2.

3、创新服务:园区客户价值的二次开发张江高科的服务业务为公司进行产业投资打下了良好基础.

早期,公司通过帮助企业进行注册、提供报税、人事招聘等服务来接近企业,了解企业经营状况.

之后,公司不断挖掘客户的潜在需求,创新服务种类,形成了多项衍生增值服务,覆盖了咨询、金融、孵化、物流仓储、园林绿化等各个方面.

公司通过开展创新服务业务,一方面可以帮助园区企业快速成长,另一方面公司可以挖掘到有成长潜力的优质企业,进而对其投资实现收益.

公司提供的优质服务还有助于提升园区的口碑,吸引更多优质企业入驻,形成良性循环.

表6:张江高科衍生增值服务种类众多企业服务平台服务内容咨询服务从为企业提供创业导师服务开始,逐渐发展为向企业提供各项咨询、投融资业务的资本及综合服务提供商,一站式咨询服务平台(包括企业设立、财务管理、政策咨询、工程咨询及配套服务等)金融服务张江高科成立有中小企业信贷担保公司及产权交易中心,为企业提供超短期资金融通、融资担保、小额贷款等服务,并通过建立中小企业信用评价体系,为中小企业技术创新提供产权、股权、投融资配套服务孵化服务张江高科在提供集约式空间服务的基础上,还提供包括物业、公关、行政、会计、法律、投融资在内的一系列专业服务,并为企业不同的发展阶段提供针对性的阶梯式孵化服务.

PE/VC通过直接投资以及与各类基金合作等渠道和方式,实施从天使、VC、PE到产业并购的投资链布局,投资设立了金融和集成电路领域的专业投资平台,并积极启动推进生物医药投资平台和高科技应用技术转化服务平台的投资工作物流仓储可为企业提供寄售维修型保税仓库、公共型保税仓库、普通货物仓库三种类型仓库园林绿化注重园区绿化服务质量与环境保护工作,主要服务于园区的征地安置、超市以及市政绿化工程和养护通讯服务可依靠开放式通信平台"张江新网"覆盖张江高科技园区内每一栋楼宇,为用户提供多种方式的接入服务,同时,也为客户提供网络管理和安全检测等增值管理服务资料来源:公司公告、开源证券研究所895创业营是公司作为创新创业服务集成商的特色项目.

该项目于2015年推出,为入营企业提供产品研发、商业模式、资源对接等辅导,截至目前已成功举办八季,入营项目的总估值从第一季的7亿元到第八季为300亿,投资机构从80个拓展至600个,目前已拥有近10万平米的孵化器.

"张江高科895孵化器"获评2019年度国家级科技企业孵化器,为园区初创企业提供了上下游专业服务,为张江园区培育一批具有全球影响力的本土引擎企业蓄力.

公司首次覆盖报告请务必参阅正文后面的信息披露和法律声明13/21图18:张江高科895创业营已举办八季资料来源:公司官网图19:张江高科孵化联盟投资对接会如火如荼资料来源:公司官网目前创新服务业务收入体量一般,目前主要包含少量基金管理费、物业管理费等收入.

从盈利能力看,公司服务业务毛利率仍处高位,2019年服务毛利率86.

43%,同比提升42.

96个百分点.

公司首次覆盖报告请务必参阅正文后面的信息披露和法律声明14/21图20:张江高科服务收入有所萎缩图21:张江高科服务业务毛利率处于高位数据来源:公司公告、开源证券研究所数据来源:公司公告、开源证券研究所3、核心优势:产业链、政策、融资、管理多重优势迸发3.

1、产业链集聚效应园区产业链优势明显.

张江高科专注于生物医药、集成电路、信息技术等领域,在园区内打造了一批完整的产业链,形成了产业集聚效应,上下游企业之间协同发展,在不同环节发挥各自的"长板效应".

园区内的集成电路产业形成了包括集成电路设计、芯片制造、封装测试、设备材料在内的完整产业链,覆盖企业逾200家,2018年全产业公司创造的营收占到全上海的六成,全球芯片设计10强中有6家在张江设立了区域总部、研发中心,上海芯片设计10强总部均位于张江.

图22:张江高科集成电路集聚效应明显资料来源:公司官网园区内的生物医药行业形成了从新药研发、药物筛选、临床研究、中试放大、注册认证到量产上市在内的完备创新链,2019年园区内生物医药企业创造的总收入达800亿元,产业规模占全上海将近1/3.

0.

070.

050.

040.

000.

010.

020.

030.

040.

050.

060.

070.

08201720182019服务收入(亿元)34%32%58%43%86%0%20%40%60%80%100%20152016201720182019服务业务毛利率公司首次覆盖报告请务必参阅正文后面的信息披露和法律声明15/21图23:张江高科生物医药集聚效应明显资料来源:公司官网3.

2、政策优势明显自1999年上海市委、市政府决定实施"聚焦张江"战略以来,高新技术企业纷纷入驻园区,各类科研机构纷纷向张江集聚、资本及人才纷纷涌入张江.

张江高科作为张江园区唯一的上市实体,是张江园区开发、运营、服务的主力军,得到了各级政府的大力支持,政策优势明显.

表7:上海关于张江区域政策指引积极时间相关政策1999年上海市委、市政府决定实行"聚焦张江"战略2011年国务院批准建设"张江国家自主创新示范区"2013年国务院、科技部批复同意《上海张江国家自主创新示范区发展规划纲要(2013-2020年)》,明确张江示范区"开放创新先导区、战略性新兴产业集聚区、创新创业活跃区、科技金融结合区、文化和科技融合示范基地"的战略定位.

2014年中国(上海)自由贸易试验区扩区至张江片区2015年上海市委、市政府提出加快建设具有全球影响力的科技创新中心2016年国家发改委、科技部批复同意建设张江综合性国家科学中心2017年上海市政府批复原则同意《张江科学城建设规划》2018年上海集成电路设计产业园正式揭牌资料来源:公司公告、开源证券研究所表8:上海张江高科技园区企业充分享受政策红利时间政策名称政策细则2019-04-28上海推进科技创新中心建设办公室《上海张江国家自主创新示范区专项发展资金使用和管理实施细则(修订)》适用对象:张江专项资金适用于经市政府批准纳入张江高新技术产业开发区范围的各个分园(张江核心园、临港园另列);资金安排:2016年至2020年,张江专项资金由市财政与各分园所在区财政每年预算安排,累计安排不低于85亿元.

其中,市级财政每年安排10亿元(包括用于市委、市政府批准实施的重大项目3亿元,用于支持各分园的重点项目7亿元).

各分园需要市级资金支持的重点项目,由分园所在区财政按不低于1:1的比例安排配套资金,每年合计安排不低于7亿元.

2018-08-30沪浦知局〔2018〕34号《上海市张江科学城专项发展资金支持知识产权发展实施细则》资助对象:为工商注册和税收户管均在张江科学城和张江核心园范围内的企事业单位、社会团体及其他独立法人实体.

资助项目:1.

对国外发明专利获得授权的,给予一次性奖励每件10万元;对国外发明专利授权的,自授权之日起,给予连续六年50%的年费资助;对进入国际、国家标准制定组织的标准必要专利,每件给予一次性30万元的奖励.

2.

对企事业单位实施专利导航引领科技创新工作,经综合评定,给予50%资助,单个项目资金支持总额公司首次覆盖报告请务必参阅正文后面的信息披露和法律声明16/21时间政策名称政策细则不超过30万元.

3.

对通过《企业知识产权管理规范》(GB/T29490-2013)等认证的企事业单位,给予20万元的一次性支持.

4.

对获得国家、上海市版权管理部门认定的版权示范单位,分别给予30万、20万元的一次性支持.

2018-06-25浦府规〔2018〕1号《上海市张江科学城专项发展资金管理办法》适用对象:规定专项资金适用于经市政府批准的张江科学城和张江核心园;资金安排:明确专项资金2016-2020年按累计不低于50亿元安排,其中包括市级专项转移支付和区级专项配套;支持方式:规定采用股权投资、项目奖补、政府购买服务等方式予以支持.

资料来源:公司公告、开源证券研究所3.

3、融资渠道畅通公司融资规模平稳增长,成本显著降低.

2019年公司融资规模达92.

38亿元,同比增长24.

8%;公司整体融资成本持续呈下降趋势,2019年仅为3.

88%.

2020年3月,公司发行一笔规模8.

3亿元的超短融,发行利率低至1.

95%,创历史新低.

图24:张江高科融资总额平稳增长图25:张江高科融资成本持续下行数据来源:公司公告、开源证券研究所数据来源:公司公告、开源证券研究所表9:上海张江高科2018年以来发债利率持续下行债券代码债券简称债券类型起息日到期日发行规模票面利率011801223.

IB18张江高科SCP001超短融2018-07-042019-03-3110.

004.

35%101800728.

IB18张江高科MTN001中票2018-07-052021-07-0510.

004.

57%101801297.

IB18张江高科MTN002中票2018-11-062021-11-063.

004.

03%031800832.

IB18张江高科PPN001定向工具2018-12-282021-12-281.

004.

35%011902444.

IB19张江高科SCP001超短融2019-10-232020-04-208.

002.

55%155836.

SH19张江01公司债2019-11-112024-11-117.

653.

60%163099.

SH20张江01公司债2020-01-142025-01-143.

703.

40%012000856.

IB20张江高科SCP001超短融2020-03-132020-09-098.

301.

95%102000694.

IB20张江高科MTN001中票2020-04-162023-04-1610.

002.

55%资料来源:公司公告、开源证券研究所-5%0%5%10%15%20%25%30%0.

0020.

0040.

0060.

0080.

00100.

0020152016201720182019融资总额(亿元)同比0.

00%1.

00%2.

00%3.

00%4.

00%5.

00%6.

00%20152016201720182019平均融资成本公司首次覆盖报告请务必参阅正文后面的信息披露和法律声明17/21公司融资渠道丰富.

从直接筹资来看,公司股权和债权融资并重,并不断开拓新的融资工具,如自贸试验区专项债务融资工具和双创专项债务融资工具等.

从间接融资来看,公司与多家银行合作关系良好.

截至2019年末,公司获得的授信总额合计218.

1亿元,已使用额度42.

475亿元,未使用授信额度为175.

625亿元.

公司对接多层次资本市场的通道优势明显.

截至2019年底,公司参股了上海股权托管交易中心、张江小额贷款公司、上海金融发展投资基金等,旗下金融机构丰富,融资较为便捷.

3.

4、管理经验丰富,激励到位管理层经验丰富.

自2014年葛培健先生接手公司以来,公司从以工业地产开发运营为主导的"高投资、重资产、慢周转"模式,逐渐向"股权化、证券化、品牌化"转型,并提出"新三商"战略.

管理层挑选标的独具慧眼,成功投资喜马拉雅、天天果园、唱吧等一批独角兽企业.

人才梯队储备满满.

公司员工学历结构不断优化,2019年公司本科及以上学历员工比例达90.

3%,连续5年保持增长趋势.

图26:张江高科本科以上学历员工占比持续提升数据来源:公司公告、开源证券研究所市场化激励机制持续发力.

公司提供有市场竞争力的薪酬水平,福利待遇完善,晋升体系多元化,吸引优秀人才加入.

员工绩效考核实施中长期激励机制,公司2014-2016年连续三年提取了超额净利润的5%用于对员工的中长期激励,将员工利益与公司长期发展挂钩,形成命运共同体,促使员工关注公司长远发展.

4、盈利预测与投资建议公司目前主要利润源自房地产业务及产业投资业务,其中营收主要体现在房地0%20%40%60%80%100%20152016201720182019博士硕士本科大专高中中技公司首次覆盖报告请务必参阅正文后面的信息披露和法律声明18/21产及服务两大业务,而产业投资更多体现在投资收益上.

地产租赁:业务相对稳定,公司目前在建项目有5个,在建建面达59万平米,均是非住宅项目.

根据目前项目投资额进度,我们预计未来五年内开发完,出租面积稳定上升,此外单位面积租金水平预计年均增速2%左右;地产开发:业务定位小而精、随年份波动影响较大;但考虑公司有充足的待开发项目,预计未来三年增速均为10%左右;产业投资:主要通过直投、参股基金和管理基金投资等形式开展,2015-2019年,公司的投资收益累计达到32.

04亿元,占营业利润的比重每年均超过了60%,考虑目前公司投资项目主要包含在长期股权投资、可供出售金融资产、交易性金融资产、其他非流动金融资产等科目,且投资收益增值空间可观,预计未来三年增速为20%、10%、10%;预计公司2020-2022年归母净利润6.

61、7.

61、8.

77亿元,对应EPS为0.

43、0.

49、0.

57元,当前股价对应PE为51、45、39倍.

根据公司PEBAND走势,目前公司PE(TTM)为49.

27倍,处于过往五年内56%的历史分位数;PBBAND看,当前股价对应PB(TTM)为3.

71倍.

公司估值较地产公司较高,但考虑到新三商业务核心在产业投资,且投资方向均为高新技术、生物医疗等方向,业绩确定性更强,基本面有一定优势,因此估值仍处于可观位置.

首次覆盖给予"买入"评级.

图27:张江高科PEBAND图28:张江高科PBBAND数据来源:Wind、开源证券研究所数据来源:Wind、开源证券研究所5、风险提示1)行业销售规模波动较大:行业销售规模整体下滑,房企销售回款将产生困难.

2)政策调整导致经营风险:按揭贷款利率大幅上行,购房者购房按揭还款金额将明显上升;税收政策持续收紧,房地产销售将承压,带来销售规模下滑.

3)融资环境全面收紧:银行贷款额度紧张,债券发行利率上行,加剧企业流动性压力.

4)企业运营风险:企业高管及核心业务骨干人员变动,推货节奏误判导致销售不达预期,产业投资业务投资标的经营恶化.

010203040201507201511201603201607201611201703201707201711201803201807201811201903201907201911202003收盘价67.

1X56.

2X45.

3X34.

5X23.

6X010203040201507201511201603201607201611201703201707201711201803201807201811201903201907201911202003收盘价4.

8X4.

0X3.

2X2.

3X1.

5X公司首次覆盖报告请务必参阅正文后面的信息披露和法律声明19/21附:财务预测摘要资产负债表(百万元)2018A2019A2020E2021E2022E利润表(百万元)2018A2019A2020E2021E2022E流动资产825713654144601402316199营业收入11481477163418001976现金27281624196121602569营业成本614604717799834应收票据及应收账款231189219231264营业税金及附加157149194197226其他应收款190186230228274营业费用3336434551预付账款768810管理费用5463747988存货434111386117551108212738研发费用00000其他流动资产761262287315345财务费用224248210199199非流动资产1140311963128411374014682资产减值损失567373837长期投资34713311353437634011其他收益220242629固定资产6576107154211公允价值变动收益-4-59-65-71-78无形资产21-1-1-0投资净收益626513616677745其他非流动资产786485759202982410460资产处置收益00000资产总计1966025617273012776430881营业利润63485493410751238流动负债465362217912844611687营业外收入00000短期借款7942670281529025683营业外支出1451242629应付票据及应付账款283252300315326利润总额62080391110491209其他流动负债35753300479852285678所得税122272308355409非流动负债60716294587052914542净利润498531603694800长期借款55805701525746573886少数股东损益-46-51-58-67-77其他非流动负债491593613634656归母净利润544583661761877负债合计1072412516137821373716229EBITDA8641182114312671475少数股东权益1733796373836713593EPS(元)0.

350.

380.

430.

490.

57股本15491549154915491549资本公积26362636263626362636主要财务比率2018A2019A2020E2021E2022E留存收益41765096550859816527成长能力归属母公司股东权益8764930697811035611059营业收入(%)-8.

428.

610.

610.

29.

8负债和股东权益1966025617273012776430881营业利润(%)10.

134.

79.

415.

015.

1归属于母公司净利润(%)16.

47.

113.

415.

215.

2获利能力毛利率(%)46.

559.

156.

155.

657.

8净利率(%)47.

439.

540.

442.

344.

4现金流量表(百万元)2018A2019A2020E2021E2022EROE(%)5.

64.

14.

54.

95.

5经营活动现金流314-67321691228-1117ROIC(%)4.

54.

33.

94.

34.

3净利润498531603694800偿债能力折旧摊销89121316资产负债率(%)54.

548.

950.

549.

552.

6财务费用224248210199199净负债比率(%)42.

452.

955.

449.

659.

6投资损失-626-513-616-677-745流动比率1.

82.

21.

81.

71.

4营运资金变动144-7144-117904-1485速动比率0.

70.

30.

30.

30.

3其他经营现金流67137789598营运能力投资活动现金流649506-333-310-290总资产周转率0.

10.

10.

10.

10.

1资本支出71211610179应收账款周转率4.

77.

08.

08.

08.

0长期投资161162-22363-248应付账款周转率1.

62.

32.

62.

62.

6其他投资现金流817680-440-145-460每股指标(元)筹资活动现金流-2855119-582-336-1665每股收益(最新摊薄)0.

350.

380.

430.

490.

57短期借款-2301876-938469-701每股经营现金流(最新摊薄)0.

20-4.

350.

110.

79-0.

72长期借款1767120-444-599-771每股净资产(最新摊薄)5.

666.

016.

326.

697.

14普通股增加00000估值比率资本公积增加00000P/E62.

358.

151.

344.

538.

6其他筹资现金流-18223123800-206-193P/B3.

93.

63.

53.

33.

1现金净增加额706-1100-747581-3072EV/EBITDA43.

837.

739.

535.

131.

3数据来源:贝格数据、开源证券研究所公司首次覆盖报告请务必参阅正文后面的信息披露和法律声明20/21特别声明《证券期货投资者适当性管理办法》、《证券经营机构投资者适当性管理实施指引(试行)》已于2017年7月1日起正式实施.

根据上述规定,开源证券评定此研报的风险等级为R3(中风险),因此通过公共平台推送的研报其适用的投资者类别仅限定为专业投资者及风险承受能力为C3、C4、C5的普通投资者.

若您并非专业投资者及风险承受能力为C3、C4、C5的普通投资者,请取消阅读,请勿收藏、接收或使用本研报中的任何信息.

因此受限于访问权限的设置,若给您造成不便,烦请见谅!

感谢您给予的理解与配合.

分析师承诺负责准备本报告以及撰写本报告的所有研究分析师或工作人员在此保证,本研究报告中关于任何发行商或证券所发表的观点均如实反映分析人员的个人观点.

负责准备本报告的分析师获取报酬的评判因素包括研究的质量和准确性、客户的反馈、竞争性因素以及开源证券股份有限公司的整体收益.

所有研究分析师或工作人员保证他们报酬的任何一部分不曾与,不与,也将不会与本报告中具体的推荐意见或观点有直接或间接的联系.

股票投资评级说明评级说明证券评级买入(Buy)预计相对强于市场表现20%以上;增持(outperform)预计相对强于市场表现5%~20%;中性(Neutral)预计相对市场表现在-5%~+5%之间波动;减持(underperform)预计相对弱于市场表现5%以下.

行业评级看好(overweight)预计行业超越整体市场表现;中性(Neutral)预计行业与整体市场表现基本持平;看淡(underperform)预计行业弱于整体市场表现.

备注:评级标准为以报告日后的6~12个月内,证券相对于市场基准指数的涨跌幅表现,其中A股基准指数为沪深300指数、港股基准指数为恒生指数、新三板基准指数为三板成指(针对协议转让标的)或三板做市指数(针对做市转让标的)、美股基准指数为标普500或纳斯达克综合指数.

我们在此提醒您,不同证券研究机构采用不同的评级术语及评级标准.

我们采用的是相对评级体系,表示投资的相对比重建议;投资者买入或者卖出证券的决定取决于个人的实际情况,比如当前的持仓结构以及其他需要考虑的因素.

投资者应阅读整篇报告,以获取比较完整的观点与信息,不应仅仅依靠投资评级来推断结论.

分析、估值方法的局限性说明本报告所包含的分析基于各种假设,不同假设可能导致分析结果出现重大不同.

本报告采用的各种估值方法及模型均有其局限性,估值结果不保证所涉及证券能够在该价格交易.

公司首次覆盖报告请务必参阅正文后面的信息披露和法律声明21/21法律声明开源证券股份有限公司是经中国证监会批准设立的证券经营机构,已具备证券投资咨询业务资格.

本报告仅供开源证券股份有限公司(以下简称"本公司")的机构或个人客户(以下简称"客户")使用.

本公司不会因接收人收到本报告而视其为客户.

本报告是发送给开源证券客户的,属于机密材料,只有开源证券客户才能参考或使用,如接收人并非开源证券客户,请及时退回并删除.

本报告是基于本公司认为可靠的已公开信息,但本公司不保证该等信息的准确性或完整性.

本报告所载的资料、工具、意见及推测只提供给客户作参考之用,并非作为或被视为出售或购买证券或其他金融工具的邀请或向人做出邀请.

本报告所载的资料、意见及推测仅反映本公司于发布本报告当日的判断,本报告所指的证券或投资标的的价格、价值及投资收入可能会波动.

在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告.

客户应当考虑到本公司可能存在可能影响本报告客观性的利益冲突,不应视本报告为做出投资决策的唯一因素.

本报告中所指的投资及服务可能不适合个别客户,不构成客户私人咨询建议.

本公司未确保本报告充分考虑到个别客户特殊的投资目标、财务状况或需要.

本公司建议客户应考虑本报告的任何意见或建议是否符合其特定状况,以及(若有必要)咨询独立投资顾问.

在任何情况下,本报告中的信息或所表述的意见并不构成对任何人的投资建议.

在任何情况下,本公司不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任.

若本报告的接收人非本公司的客户,应在基于本报告做出任何投资决定或就本报告要求任何解释前咨询独立投资顾问.

- 房地产/园区开发相关文档

- 公司代码:600895

- 黑牡丹(集团)股份有限公司

- 空间如何选择一个可靠的空间服务商

- 服务商多年经验告诉您:网站空间服务商的选择至关重要

- 主机[方案]2012年最新中国十大虚拟主机空间服务商排行榜

- 空间[教学研究]用户如何选择域名空间服务商?

云雀云(larkyun)低至368元/月,广州移动1Gbps带宽VDS(带100G防御),常州联通1Gbps带宽VDS

云雀云(larkyun)当前主要运作国内线路的机器,最大提供1Gbps服务器,有云服务器(VDS)、也有独立服务器,对接国内、国外的效果都是相当靠谱的。此外,还有台湾hinet线路的动态云服务器和静态云服务器。当前,larkyun对广州移动二期正在搞优惠促销!官方网站:https://larkyun.top付款方式:支付宝、微信、USDT广移二期开售8折折扣码:56NZVE0YZN (试用于常州联...

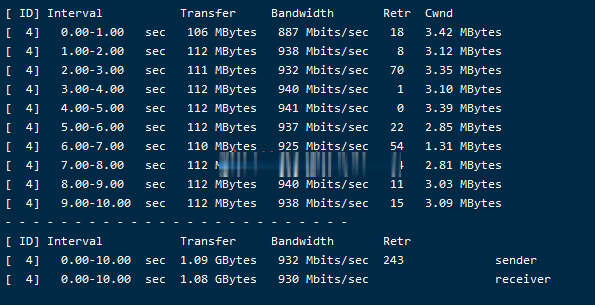

RackNerd:便宜vps补货/1核/768M内存/12G SSD/2T流量/1G带宽,可选机房圣何塞/芝加哥/达拉斯/亚特拉大/荷兰/$9.49/年

RackNerd今天补货了3款便宜vps,最便宜的仅$9.49/年, 硬盘是SSD RAID-10 Storage,共享G口带宽,最低配给的流量也有2T,注意,这3款补货的便宜vps是intel平台。官方网站便宜VPS套餐机型均为KVM虚拟,SolusVM Control Panel ,硬盘是SSD RAID-10 Storage,共享G口带宽,大流量。CPU:1核心内存:768 MB硬盘:12 ...

腾讯云CVM云服务器大硬盘方案400GB和800GB数据盘方案

最近看到群里的不少网友在搭建大数据内容网站,内容量有百万篇幅,包括图片可能有超过50GB,如果一台服务器有需要多个站点的话,那肯定默认的服务器50GB存储空间是不够用的。如果单独在购买数据盘会成本提高不少。这里我们看到腾讯云促销活动中有2款带大数据盘的套餐还是比较实惠的,一台是400GB数据盘,一台是800GB数据盘,适合他们的大数据网站。 直达链接 - 腾讯云 大数据盘套餐服务器这里我们看到当前...

-

vps试用小弟是VPS新手,请问各位哪里有VPS主机免费试用和T楼活动啊?求网站..域名主机IDC(主机域名)是什么意思?免费域名空间哪个免费空间的域名最好免费域名空间求1个免费空间送域名那种云服务器租用云服务器租用费用是多少香港虚拟主机香港虚拟主机多少钱一年呢?独立ip虚拟主机独立ip的虚拟主机和vps的区别和优势??独立ip虚拟主机独立ip的虚拟主机和vps的区别和优势??虚拟主机软件谁知道这个虚拟机软件叫什么。下载虚拟主机虚拟机下载完之后如何安装